Анализ и оценка банковской деятельности

Секция: Экономика

лауреатов

участников

лауреатов

участников

XL Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Анализ и оценка банковской деятельности

В данной статье выделяются особенности и современные тенденции развития банковской системы Российской Федерации. Изложен итог работы кредитных организаций по основным показателям деятельности за 2015 г. Выявлены недостатки и предпосылки для дальнейшей деятельности.

В связи с высокой неопределенностью финансовой среды, критическими оценками и негативными трендами, определение состояния банковской деятельности имеет огромное значение. На данном этапе экономики состояния рынка банковских услуг нельзя назвать стабильным. Для эффективной банковской деятельности требуется проводить серьезный анализ всех видов рисков, способных в значительной мере оказать влияние на финансовые показатели[3].

Значительное укрепление курса рубля по отношению к доллару США в августе оказало существенное понижающее влияние на динамику номинальных показателей банковского сектора. Согласно данным Центрального банка РФ в 2016 году активы банковского сектора снизились на 4,0%. При этом совокупный объем кредитов экономике сократился на 5,0%. Кредиты нефинансовым организациям снизились на 6,8%. Одновременно произошел разворот в динамике розничного кредитования: после его снижения в 2015 году и в начале текущего года в целом за последние 10 месяцев портфель розничных кредитов вырос на 0,4%. Сохраняются высокие темпы роста ипотечного жилищного кредитования: за январь-август его прирост составил 7,3% [1].

Структура активов в 2016 году значительно изменилась. Доля кредитного портфеля снизилась также как и доля ценных бумаг. Портфель ценных бумаг за сентябрь уменьшился на 1,2% (-0,3%); долговые ценные бумаги, занимающие 82% портфеля, сократились на 1,6% (-0,5%). Необходимо отметить, что динамика активов в течение года была нестабильной, но с достаточно заметной тенденцией снижения, о чем свидетельствуют показатели в Таблице 1.

Таблица 1.

Активы

|

|

01.16 |

02.16 |

03.16 |

04.16 |

05.16 |

06.16 |

07.16 |

08.16 |

09.16 |

10.16 |

|

Активы, млрд руб. |

83 000 |

83 732 |

83 251 |

81 115 |

79 802 |

80 101 |

79 545 |

80 012 |

79 669 |

79 671 |

Качество кредитных портфелей у российских банков возросло, что в частности выразилось в сокращении объема просроченных задолженностей: по кредитам нефинансовых организаций задолженности сократились с 7,1 до 6,8%, а по розничным кредитам – с 8,6 до 8,5%.

Объем требований кредитных организаций к Банку России (по депозитам и корреспондентским счетам) увеличился за сентябрь на 24,2%, а доля этих требований в активах банковского сектора – с 2,8 до 3,4%.

Сохраняется приток вкладов населения в российские банки. Их объем по итогам 11 месяцев увеличился на 2 процента, а с исключением эффекта валютной переоценки – на 5,2 процента.

Объем депозитов и средств на счетах организаций сократился за сентябрь на 0,8% до 24,3 триллионов рублей. За девять месяцев 2016 года сокращение показателя составило 10,1% .

После существенного улучшения ситуации с ликвидностью начал снижаться спрос кредитных организаций на средства Банка России, что привело к сокращению объема заимствований у Банка России – за месяц на 2,1%, это более чем на 600 млрд руб. Из этой суммы около 500 млрд руб. пришлось на кредиты под залог нерыночных активов, остальное – сокращение задолженности по РЕПО постоянного действия. Объемы МБК, предоставленных банкам-резидентам, уменьшились на 4,5%, а МБК, предоставленные банкам-нерезидентам – на 5,6%. По прогнозам ЦБ, у российских банков до конца года будет возникать потребность в привлечении средств с помощью аукционов РЕПО, из-за чего ставки на рынке однодневных МБК и РЕПО будут оставаться в районе значения ключевой ставки (10,0% с 19 сентября 2016 года).

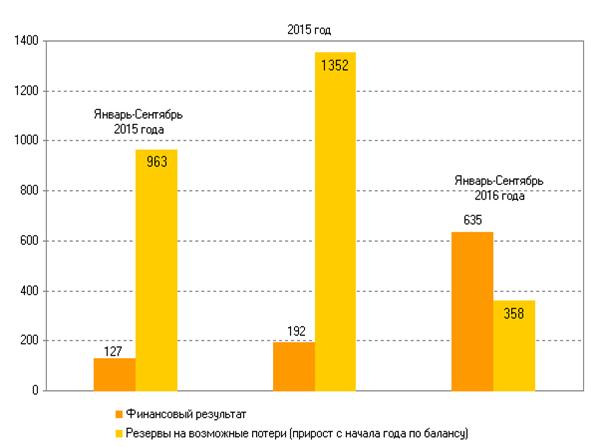

В 2016 году прибыль банков заметно возросла, на ноябрь она составила 635 миллиардов рублей, против 192 миллиардов, полученных в 2015 году. Динамику объема финансовых результатов и резервов на возможные потери за последние два года мы видим на Рисунке 1.

Рисунок 1. Финансовый результат, млрд. руб.

Замедление роста рисков находит отражение и в динамике резервов на возможные потери: с начала 2016 года они увеличились на 6,6%, или на 358 млрд. рублей (за аналогичный период 2015 года – на 23,8%, или на 963 млрд. рублей).

Банк России продолжает отзывать лицензии у банков. За 3 квартала 2016 года банковский рынок потерял больше участников, чем за весь 2015 год. Ключевой причиной отзыва лицензий остается размещение средств в активы низкого качества, неадекватная оценка рисков и формирование резервов. Представители ЦБ заявили, что такое сокращение банковского сектора закончиться к середине 2017 года.

Сокращение числа небольших, средних и даже сравнительно крупных банков, слияние и поглощение, увеличивающее активы крупных игроков, продолжает тенденцию на концентрацию активов в крупнейших банках страны. Удельный вес активов пяти крупнейших банков за III квартал увеличился на 0,3%, до 56,9%, а доля 200 крупнейших кредитных организаций превысила 98% от суммарного объема активов по рынку (годом ранее этот показатель был на уровне 97,2%). На топ‑200 банков приходится 98,4% от общей суммы выданных кредитов и 98,1% от объема привлеченных средств физических лиц и компаний-клиентов.

Безусловно, банковский сектор России в настоящее время переживает не лучшие времена. Динамика основных финансовых показателей достаточно слабая, но имеет положительную динамику. В целом результат можно назвать удовлетворительным. Прогнозы на конец 2016 и начало 2017 гг. остаются умеренно оптимистичными.