Проблемы управления дебиторской задолженностью на предприятиях в России

Секция: Экономика

XII Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Проблемы управления дебиторской задолженностью на предприятиях в России

Дебиторская задолженность, в широком смысле, представляет собой сумму долгов, которую предприятию должны оплатить контрагенты. Проблема грамотного управления и сокращения задолженности является одной из ключевых для финансовых менеджеров. Это связано с тем, что любое предприятие – от крупных транснациональных корпораций до субъектов малого предпринимательства имеет на своем балансе непогашенную задолженность от своих покупателей.

Проблема возвращения долгов актуальна, поскольку дебиторская задолженность – это оборотный актив предприятия, это те денежные средства, которые являются обездвиженными, так как компания не может запустить их в новый производственный цикл. С другой стороны, для компании предоставление отсрочки оплаты по оказанным услугам является и конкурентным преимуществом. Именно на балансе интересов – возможности привлечения новых покупателей и экономической эффективности отвлеченных средств, которые отданы в долг фактически бесплатно, строится процесс управления дебиторской задолженностью.

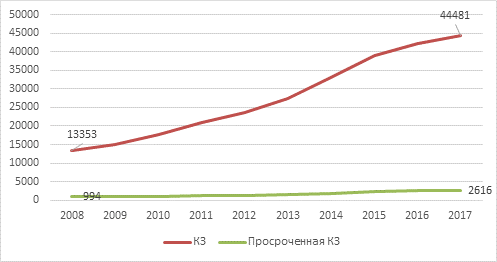

Рассмотрим, динамику дебиторской задолженности, которая накопилась у предприятий России (за исключением компаний малого бизнеса). Можно увидеть, что задолженность увеличилась почти в 2 раза за последние 10 лет (рис. 1). Средние ежегодные темпы роста за 10 лет составили 12,7% (рис. 2). Отметим, что динамика задолженности разнонаправленная: в посткризисные 2009-2011 г.г. она стремительна росла, далее произошла относительная стабилизация, которая сменилась в 2014 году новым витком роста [6].

Рисунок 1. Динамика дебиторской задолженности российских компаний

Составлено автором на основе: Федеральная служба государственной статистики. Официальная статистика. Финансы. [Электронный ресурс]. URL: http://www.gks.ru/free_doc/new_site/finans/dindz.htm (дата обращения 24.12.2018).

При этом положительным фактом является то, что рост просроченной дебиторской задолженности значительно отстает от роста задолженности в целом. Это говорит о том, что российские компании научились работать с должниками и стараются вести консервативную политику по управлению дебиторской задолженности, не допуская значительных просрочек и неуплат.

Отметим, что по итогам 2017 года из 40 258 млрд. рублей задолженности на долги покупателей и заказчиков приходится только 19 295 млрд. рублей. В удельном выражении это 48% от всей суммы. Остальные 52% формируют расчеты с поставщиками и подрядчиками (авансы и предоплаты), расчеты по налогам и сборам (излишки, которые компании уплатили в бюджет), расчеты с учредителями и персоналом (займы, долги учредителей по вкладам в уставный капитал).

Рисунок 2. Темпы роста задолженности (в % к предыдущему году)

Составлено автором на основе: Федеральная служба государственной статистики. Официальная статистика. Финансы. [Электронный ресурс]. URL: http://www.gks.ru/free_doc/new_site/finans/dindz.htm (дата обращения 24.12.2018).

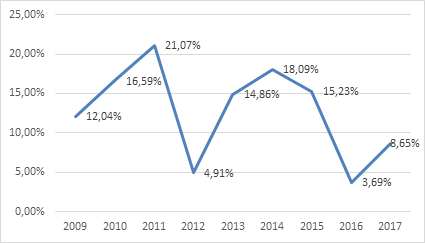

Также нами была рассмотрена динамика кредиторской задолженности (рис. 3). За последние десять лет она увеличилась с 13 353 до 44 481 млрд рублей (рост в 3,3 раза). При этом темпы роста кредиторской задолженности опережают темпы дебиторской задолженности. Кредиторская задолженность росла быстрыми темпами в 2009-2011 г.г., когда экономика испытывала давление мирового финансового кризиса 2008 года. Следующий восходящий тренд наметился в 2012 году и продолжался до 2014 года. По итогам 2017 года кредиторская задолженность российских организаций замедлила рост.

Если говорить об удельной составляющей, то 47% задолженности представляют расчеты с поставщиками и подрядчиками, 4,9% приходятся на задолженность по налогам и сборам, 0,7% - во внебюджетные фонды.

Если рассматривать просроченную задолженность, то ее доля в задолженности поставщикам составляет 9,4%, в налогах – 2,8%. Это говорит о том, что российские компании, в первую очередь, стараются погасить все имеющиеся обязательные платежи перед государством, а только потом приступают к погашению задолженности контрагентов.

Рисунок 3. Динамика кредиторской задолженности российских компаний

Составлено автором на основе: Федеральная служба государственной статистики. Официальная статистика. Финансы. [Электронный ресурс]. URL: http://www.gks.ru/free_doc/new_site/finans/dinkz.htm (дата обращения 24.12.2018).

Рисунок 4. Темпы роста кредиторской задолженности (в % к предыдущему году)

Составлено автором на основе: Федеральная служба государственной статистики. Официальная статистика. Финансы. [Электронный ресурс]. URL: http://www.gks.ru/free_doc/new_site/finans/dinkz.htm (дата обращения 24.12.2018).

Также автор сопоставил динамику дебиторской и кредиторской задолженности (рис. 5). Мы видим, что тренды повторяют друг друга. Однако, падения и всплески темпов роста дебиторской задолженности глубже, чем кредиторской. На графике мы также отметили важнейшие экономические процессы, от которых зависит финансовое состояние компаний. Можно отметить тот факт, что темпы роста задолженности компаний увеличились в 2009-2011 г., а также 2012-2014 г.г. Тренд роста дебиторской задолженности сменился в 2017 году, а учитывая, что изменение кредиторской задолженности происходит с лагом, то можно предположить, что по данным статистики за 2018 год тренд прироста кредиторской задолженности также сменится.

Рисунок 5. Темпы роста (снижения) ДЗ и КЗ российских компаний (в % к предыдущему году)

Составлено автором на основе: Федеральная служба государственной статистики. Официальная статистика. Финансы. [Электронный ресурс]. URL: http://www.gks.ru/free_doc/new_site/finans/dinkz.htm (дата обращения 24.12.2018).

В настоящий момент в отечественной научной литературе вопрос управления кредитной политикой подробно изучается, в трудах

В. В. Ковалёва [7], А.И. Зимовец [4], Л. С. Васильевой [3], C. E. Кобелевой [6] достаточно подробно раскрывается суть таких понятий, как сущность дебиторской задолженности, причины возникновения, а также ее источники. Но основные проблемы управления ДЗ и пути их решения мало проработаны.

Основные проблемы и методы управления задолженностью перечислены в таблице 1.

Таблица 1.

Основные проблемы управления дебиторской задолженностью на предприятиях и методы их решения

|

Проблемы |

Методы |

|

Управление ДЗ не носит системного характера |

Создание внутрифирменных регламентов по управлению ДЗ, а также начислению сомнительной задолженности |

|

Отсутствие четкой системы взаимоотношений между отделами, отвечающими за работу с контрагентами (отдел продаж – фин. отдел – бухгалтерия) |

Налаживание информационных потоков между бизнес-единицами и закрепление ответственности каждого за работу по управлению ДЗ |

|

Отсутствие установленных форм документов, обеспечивающих учет и контроль задолженности |

Разработка документов, которые позволяют ответственным сотрудникам, осуществлять контроллинг задолженности |

|

Отсутствие качественного управленческого учета, позволяющего своевременно осуществлять контроль ДЗ |

Внедрение ERP-системы для постановки и согласования бухгалтерского, управленческого и налогового учета |

|

Отсутствует система расчета экономической эффективности предоставления ДЗ |

Разработка финансовых моделей для оценки и принятия управленческих решений о предоставлении отсрочки контрагентам |

Составлено автором на основе: Быкова Н.Н. Основные проблемы управления дебиторской задолженностью на российских предприятиях и пути их решения // Современные научные исследования и инновации. 2016. № 12 [Электронный ресурс]. URL: http:// web.snauka.ru/issues/2016/12/75813 (дата обращения: 23.09.2018).

Отечественные предприниматели довольно долго пытались не замечать проблему сомнительных долгов. Сравнительно недавно отделы или сотрудники, отвечающие за работу с дебиторами, были только у государственных корпораций. В последние годы все чаще средний и малый бизнес начинает работать с проблемными активами – зачастую этот функционал распределяется на рядового экономиста или бухгалтера.

Как же компания может организовать работу с задолженностью?

Во-первых, следует создать политику или регламент, который жестко закрепляет классификацию заемщиков, критерии и сроки предоставления дебиторской задолженности [9].

Во-вторых, необходимо закрепить кредитной политикой систему скидок за досрочное погашение задолженности – это будет стимулировать контрагентов получить реальную выгоду от быстрого возврата средств.

В-третьих, необходимо определить ответственного на предприятии за работу с дебиторами. Если размер задолженности не значителен, то с этим может справиться один человек. Если компания является торговой или промышленной – с огромным количеством должников, то целесообразнее создать полноценную бизнес-единицу.

В-четвертых, современный IT-решения позволяют процесс автоматизировать. Например, система SAP или 1С позволяют в режиме ежедневных отчетов получать информацию о просроченных суммах, и соответственно, реагировать на данную задолженность [3].

В-пятых, следует усилить работу юридического отдела по судебному возврату долгов. Данный способ легально позволяет вернуть не только сумму долга, но и упущенную выгоду, а также возместить пени и расходы на ведение судов.

Вопрос грамотного управления задолженностью на предприятии чрезвычайно важен. Ведь это отвлеченные из оборота денежные средства, это те активы, которые полноценно не работают. Не стоит забывать, что просроченная дебиторская задолженность приводит к необходимости формирования резерва, который периодически необходимо будет списать, а значит, уменьшить финансовый результат организации. Именно поэтому стоит уделять активной внимание данной проблеме и работать с ней системно.