Методология оценки финансовой устойчивости организаций, функционирующих на российском рынке

Журнал: Научный журнал «Студенческий форум» выпуск №2(23)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №2(23)

Методология оценки финансовой устойчивости организаций, функционирующих на российском рынке

Финансовая устойчивость является ключевой характеристикой деятельности организации, оценка которой позволяет определить необходимые темпы её развития со стороны финансового обеспечения, а также выявить доступные для неё источники средств и оценить её финансовые возможности на долгосрочную перспективу.

Актуальность исследования данной темы обусловлена необходимостью разработки методологии оценки финансовой устойчивости организации для обеспечения её экономической стабильности и определения методов её «выживания» в современных рыночных условиях.

Свой вклад в разработку современных методик оценки финансовой устойчивости организаций внесли Шеремет А.Д., Ковалев В.В., Грачев А.В., Стоянова Е.С., Артеменко В.Г. и другие. На практике наиболее частое применение при оценке финансовой устойчивости организации находят следующие методы:

– оценка финансовой устойчивости на основании расчётов абсолютных и относительных показателей;

– общая оценка финансовой устойчивости коммерческой организации на основе состояния показателей её ликвидности и платежеспособности;

– матричный баланс.

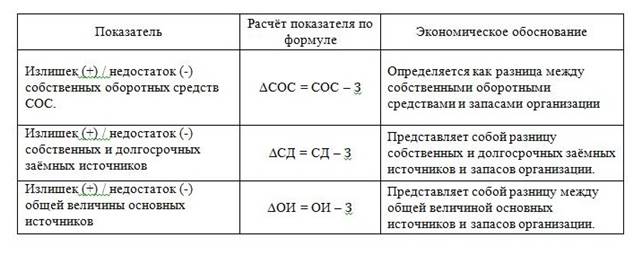

Оценка финансовой устойчивости организации на основе расчёта абсолютных показателей характеризует степень обеспеченности запасов и затрат источниками их формирования. По данному методу источники формирования запасов и затрат определяют по трём основным показателям: СОС – собственные оборотные средства; СД – собственные и долгосрочные заёмные источники формирования запасов и затрат; ОИ – общая величина основных источников формирования запасов и затрат.

Соответственно, трём показателям наличия источников формирования запасов и затрат сопутствуют три показателя обеспеченности запасов и затрат источниками формирования (рис. 1).

Рисунок 1. Источники формирования запасов и затрат

На основе данных показателей определяется трёхкомпонентный показатель S{∆СОС; ∆СД; ∆ОИ}, характеризующий тип финансовой устойчивости. Рекомендации по применению данной методики можно найти в трудах Шеремета А.Д. и Негашева Е.В. [1]. Этот метод можно считать достаточно удобным в применении, но необъективным, т. к. он позволяет выявить только внешние факторы, оказывающие влияние на финансовую устойчивость организации.

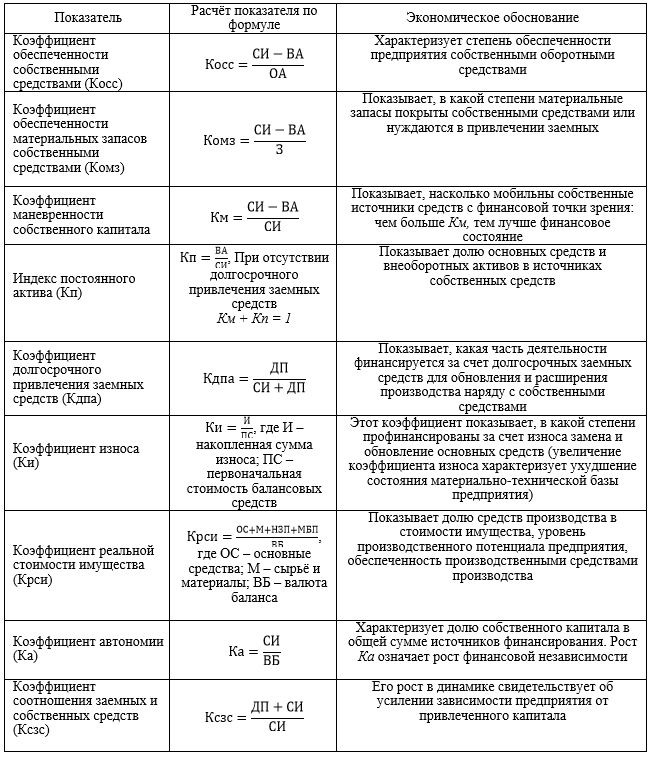

Расчёт относительных показателей происходит при разделении данных коэффициентов на две группы:

– показатели, определяющие состояние оборотных средств организации;

– показатели, определяющие состояние основных средств и степень финансовой независимости коммерческой организации.

Метод оценки финансовой устойчивости организации на основе расчётов относительных показателей позволяет дать объективную оценку не только финансовому состоянию организации, но и выявить её сильные и слабые стороны (таблица 1).

Таблица 1.

Относительные показатели финансовой устойчивости

Данный метод в большей степени относится к аналитическим методам наряду с аналитикой бюджета, расходов, баланса [2].

Тем не менее большинство современных экономистов сходятся во мнении, что оценку финансовой устойчивости организации целесообразно начинать с изучения коэффициентов ликвидности и платежеспособности. Уровень ликвидности организации определяется по коэффициентам, рассчитываемым при сопоставлении оборотных средств и краткосрочных пассивов (таблица 2).

Таблица 2.

Коэффициенты ликвидности

|

Коэффициент |

Расчет |

Экономическое обоснование

|

|

Коэффициент покрытия (Кпок). |

Кпок = Та/То |

Характеризует соотношение текущих активов и текущих обязательств |

|

Коэффициент быстрой ликвидности (Кбл) |

Кбл = (ДС + Кдз - Пдз)/То |

Способность предприятия выполнить текущие обязательства за счет мобилизации средств, находящихся на счетах организации, и краткосрочной дебиторской задолженности |

|

Коэффициент абсолютной ликвидности (Кабс) |

Кабс = НЛА/То |

Характеризует долю денежных средств и краткосрочных финансовых вложений в сумме текущих обязательств |

|

Коэффициент маневренности общего капитала (Кмок) |

Кмок = Та/КАП |

Показывает отношение оборотных средств к сумме хозяйственных средств |

|

Коэффициент маневренности функционирующего капитала (Кмфк) |

Кмфк = ЗЗ/ФК |

Характеризует долю собственного капитала в сумме запасов и затрат, т. е. не позволяющей свободно им маневрировать из-за нахождения средств в иммобилизованных активах |

Платежеспособность определяет у организации наличие денежных средств и их эквивалентов, в полной мере обеспечивающих расчеты по кредиторской задолженности, требующей немедленного погашения. Рассмотрим представленные в таблице 3 коэффициенты платежеспособности.

Таблица 3.

Коэффициенты платежеспособности

|

Коэффициент |

Расчет |

Экономическое обоснование

|

|

Коэффициент платежности наиболее срочных обязательств (Ксо) |

Ксо = НЛА / Н |

Отношение наиболее ликвидных активов к сумме наиболее срочных обязательств |

|

Коэффициент платежности краткосрочных пассивов (Ккп) |

Ккп = БЛА / КСП |

Отношение быстроликвидных активов к сумме краткосрочных пассивов |

|

Коэффициент платежности долгосрочных пассивов (Кдп) |

Кдп = МЛА / ДСП |

Отношение медленноликвидных активов к сумме долгосрочных пассивов |

Уровень платежеспособности рассчитывается при помощи коэффициентов платежности: наиболее срочных обязательств, краткосрочных пассивов, долгосрочных пассивов [4]. Среди основных признаков платежеспособности организации можно выделить:

– наличие достаточного объёма средств на расчётном счёте;

– отсутствие просроченной кредиторской задолженности [5].

Таким образом, проведённая оценка ликвидности и платежеспособности организации позволит сделать предварительный вывод о финансовой устойчивости организации.

Матричный метод базируется на применении модели, элементы которой отражают взаимосвязь разнородных, но взаимосвязанных экономических показателей. Значения такой модели установлены рядом правил, продиктованных формой бухгалтерского баланса организации, способной в достаточной степени трансформироваться в матрицу.

Используя такую матрицу, по горизонтали необходимо расположить статьи актива, т. е. имущество, по вертикали – статьи пассива, т. е. источники средств. Помимо всего прочего в данную матрицу рекомендуется включить такие разделы, как собственный капитал, обязательства, мобильные средства, немобильные средства [3].

Общая оценка финансовой устойчивости организации включает в себя: анализ валюты баланса, горизонтальный и вертикальный анализ бухгалтерского баланса.

Проведение анализа валюты баланса позволяет составить предварительную оценку финансового состояния предприятия через выявление «больных» статей баланса, которые условно делятся на две группы:

– сигнализирующие о крайне неудовлетворительной работе организации в отчётном периоде;

– свидетельствующие о некоторых недостатках в деятельности организации.

Горизонтальный анализ сводится к построению одной или нескольких аналитических таблиц, где абсолютные балансовые показатели дополняются относительными темпами роста (снижения). С помощью горизонтального анализа выявляют абсолютные и относительные изменения величин по различным статьям баланса за определённый период с вынесением оценки по произошедшим изменениям. Проведение вертикального (структурного) анализа активов и пассивов баланса концентрирует внимание на относительных показателях. В процессе анализа проводится расчёт долей отдельных статей в итоге баланса с дальнейшей оценкой произошедших изменений.

Подведя итоги, можно сделать вывод, что каждый из вышеописанных методов оценки финансовой устойчивости применим к организациям, функционирующим на российском рынке. Применение данных методов на практике позволит «рассмотреть» организацию с разных сторон, выявить её сильные и слабые стороны, а также разработать основные направления её развития, что особенно актуально в современных экономических реалиях.