Упрощенная система налогообложения на территории Алтайского края

Журнал: Научный журнал «Студенческий форум» выпуск №17(110)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №17(110)

Упрощенная система налогообложения на территории Алтайского края

SIMPLIFIED SYSTEM OF TAXATION IN THE TERRITORY OF ALTAI REGION

Irina Kizhakina

Student Altai State University, Russia, Barnaul

Alina Tarasova

Student Altai State University, Russia, Barnaul

Olga Titova

Cand. econ. sciences, associate professor, Altai State University, Russia, Barnaul

Аннотация. В статье рассматривается применение упрощенной системы налогообложения, Проведен статистический анализ информации в области применения упрощенной системы налогообложения на территории Алтайского края.

Abstract. the article discusses the use of a simplified tax system. A statistical analysis of the information in the field of applying the simplified tax system in the Altai Territory is carried out.

Ключевые слова: упрощенная система налогообложения, налоги, специальные налоговые режимы, организации, индивидуальные предприниматели, региональная экономика Алтайский край.

Keywords: simplified tax system, taxes, special tax regimes, organizations, individual entrepreneurs, regional economy, Altai Territory.

В рамках развития малого и среднего предпринимательства большое значение имеет применение упрощенной системы налогообложения (УСН).

Введение, применение упрощенной системы налогообложения есть стимулирование развития предпринимательской деятельности, именно уровень развития малого и среднего предпринимательства определяет экономическое развитие станы. Стоит отметить, что многие организации и индивидуальные предприниматели в нашей стране предпочли использовать упрощенную систему налогообложения и их количество неуклонно растет.

Малые предприятия выступают главным звеном и показателем развития экономики страны. Данные предприятия часто имеют большие трудности в ведении хозяйственной деятельности. Для эффективного функционирования такие субъекты нуждаются в поддержке государства, а в частности снижения налоговых обязательств. Актуальность данной темы заключается в том, что уменьшение налоговой нагрузки на организации может быть достигнута путем применения УСН, а субъекты малого и среднего бизнеса в свою очередь будут предоставлять дополнительные рабочие места, обладают значительным антимонопольным потенциалом, мобилизуют финансовые средства населения и содействуют освоению перспективных производств.

Субъекты малого и среднего бизнеса в современной экономической ситуации сталкиваются с широким перечнем проблем , начиная от формирования стартового капитала и заканчивая нестабильным бизнес климатом. Последнее может быть вызвано слабой коньюктурой рынка, чрезмерным уровнем проверок контролирующих органов и низким уровнем государственной поддержки. Также постоянные изменения в законодательстве отнимают большое количество времени на адаптацию и приспособление к новым условия.

Целью создания этого налогового режима является оказание помощи отдельным категориям налогоплательщиков путем замены уплаты ряда налогов уплатой единого налога .[3]

Упрощенная система налогообложения представляет собой особый порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса, переход к которой или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями в добровольном порядке.[1]

Важно знать, что есть ряд ограничений, которые запрещают использование данной системы такие как : численность сотрудников не более 100 человек, доход не превышает 150 млн.рублей , остаточная стоимость основных средств менее 150 млн руб., долевое участие сторонних организаций не должно превышать 25 %. Так же режим запрещается применять банкам, страховщикам, организациям, имеющим филиалы . При объекте налогообложения «доходы» ставка составляет 6%. Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%. Недостатком режима можно считать изменение объекта налогообложения – возможно только со следующего календарного года[2].

В Алтайском крае при наличии большого количества индивидуальных предпринимателей использование упрощенной системы налогообложения с каждым годом увеличивается .

Исходя из проведенного анализа «Отчет о налоговой базе и структуре начислений по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения» [2], можно сделать вывод о том, что с каждым годом в анализируемом периоде (2016-2018 гг.), суммы полученных доходов (расходов) налогоплательщиками, выбравшими в качестве объекта налогообложения доходы, уменьшенные на величину расходов, имеют положительную динамику, абсолютное отклонение составило 35 598 697 тыс.руб. и 32 998 630 тыс.руб. соответственно. Это говорит о том, что данный налоговый режим является популярным среди малого и среднего бизнеса.

Налоговая база, как доходов, так и доходов уменьшенных на величину расходов увеличивается, и относительное отклонение составляет 144% и 143% соответственно.

Основным плюсом режима является его гибкость. При УСН мы можем выбрать подходящий именно для нашего бизнеса способ расчета налоговой базы.

Сумма исчисленного за налоговый период налога так же растет, и абсолютное отклонение составляет 1 621 256 тыс.руб.

Большим преимуществом этого режима является возможность снизить авансовые платежи по единому налогу за счет уплаченных в этом же квартале страховых взносов.

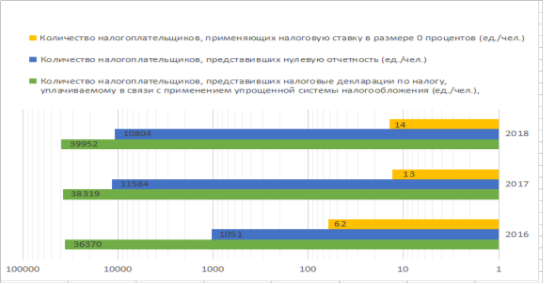

Рисунок 1. Динамика количества налогоплательщиков на территории Алтайского края в период с 2016-2018г.г.

На основании рисунка 1 можно сделать вывод о том, что количество налогоплательщиков представивших нулевую отчетность (ед.чел), и количество налогоплательщиков представивших налоговые декларации по налогу, уплачиваемому в связи с применением УСН, увеличивается с каждым годом на протяжении всего анализируемого периода, и в 2018 году достигает значения 10804 и 39952 ед.чел соответственно.

Исходя из проведенного анализа, можно сделать вывод о том, что применение упрощенной системы налогообложения является очень важным звеном малого и среднего бизнеса, ведь, своими условиями она дает шанс освободить от уплаты ряда налогов, что дает возможность увеличить доходы, эффективность, и как следствие развитие организации.