БАНКОВСКИЕ ЭКОСИСТЕМЫ: РИСКИ И РЕГУЛИРОВАНИЕ

Секция: Экономика

LXXV Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

БАНКОВСКИЕ ЭКОСИСТЕМЫ: РИСКИ И РЕГУЛИРОВАНИЕ

Стремительное развитие глобальной сети, мобильных устройств, заданный курс на цифровизацию и формирование информационного общества оказывают существенное влияние на бизнес-технологии.

Глобальным трендом последних лет в указанной сфере являются платформенные решения предоставления на рынок товаров и услуг, получившие название «экосистемы».

Следует отметить, что создание экосистем является одним из элементов государственной политики Российской Федерации.

Так, в соответствии со Стратегией развития информационного общества в Российской Федерации на 2017 – 2030 годы, утвержденной Указом Президента Российской Федерации от 09 мая 2017 г. № 203 одним из ключевых направлений повышения конкурентоспособности российских информационных и коммуникационных технологий является стимулирование создания российских организаций, осуществляющих деятельность, направленную на развитие всего спектра сервисов цифровой экономики, и способных лидировать на внутреннем и внешнем рынках (экосистемы цифровой экономики) [1, с. 16].

Более того, формирование новых рынков, основанных на использовании информационных и коммуникационных технологий, и обеспечение лидерства на этих рынках за счет эффективного применения знаний, развития российской экосистемы цифровой экономики, признано национальным интересом, в процессе реализации которого необходимо создать условия для развития крупных российских организаций в соответствующих сферах [1, с. 20, 21].

Интеграция данных целей в нормативные документы выступает катализатором развития экосистемного подхода к построению бизнеса.

Как отмечено в докладе Банка России для общественных консультаций «Экосистемы: подходы к регулированию», опубликованном мегарегулятором в апреле 2021 года, особенностью Российской Федерации является лидирующая роль финансового сектора в создании экосистем [5, с. 4].

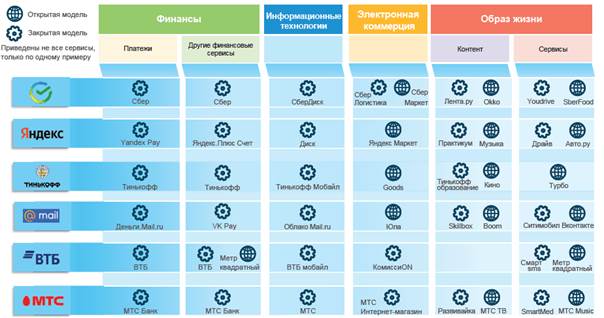

Традиционно в зависимости от критериев допуска участников на платформу экосистемы принято разделять на открытые, гибридные и закрытые.

Для закрытой платформы характерны: отсутствие публичных правил доступа (критериев, при соблюдении которых поставщик вправе использовать платформу для продвижения собственных товаров и услуг), круг поставщиков ограничен, как правило ими являются сама платформа и ее аффилированные лица, отсутствие конкуренции между поставщиками внутри экосистемы (важным является наличие услуги на платформе). Конкурентами выступают внешние поставщики услуг.

Антиподом закрытой модели выступает открытая экосистема. В докладе ЦБ от апреля 2021 года приведено очень емкое описание сущностных характеристик такой платформы как равноудаленной нейтральной инфраструктуры, обеспечивающей независимый канал продаж для поставщиков, которыми, несомненно, могут выступать и владельцы платформы.

Наиболее распространенной моделью экосистемы является гибридная платформа, сочетающая признаки открытой и закрытой платформ, как правило, в зависимости от конкретных услуги или продукта. Примерами таких экосистем в отечественной юрисдикции являются экосистемы ПАО Сбербанк, Группы ВТБ, АО «Тинькофф банк», ПАО «МТС», ООО «Мэйл.ру», ООО «Яндекс».

Надо отметить, что в России в основном финансовые сервисы экосистем представляются по закрытой модели [5, с. 17].

Рисунок 1. Крупнейшие глобальные и российские экосистемы работают по гибридной модели

Развитие экосистем позволяет персонализировать услуги, предоставляемые потребителям, расширить спектр услуг, доступных для маломобильных групп населения и рынок предоставления услуг для поставщиков.

При этом, как отмечено в докладе Банка России для общественных консультаций «Регулирование рисков участия банков в экосистемах и вложений в иммобилизованные активы» от июня 2021 года [6, с. 10 и 11] рост популярности экосистем может:

- привести к увеличению на балансе финансовых организаций доли иммобилизованных активов, которые не генерируют предсказуемого денежного потока и не могут рассматриваться в качестве надежного обеспечения банковских обязательств (ведь обязательства исполняются в денежной форме, а не путем передачи кредиторам и вкладчикам материального имущества или акций);

- создать дополнительные риски утечки или несанкционированного использования персональных данных и информации, составляющей банковскую тайну;

- стать важным вызовом для антимонопольного регулирования, в частности, следствием чрезмерного усиления конкурентной позиции экосистем в финансовом и нефинансовом сегментах рынка может стать дальнейшее увеличение рыночной концентрации из-за перетока клиентов в крупные экосистемы. Это, в свою очередь, может привести к злоупотреблению экосистемами своим доминирующим положением, в том числе дискриминационному ценообразованию.

По предварительным оценкам регулятора, объем иммобилизованных активов банков с универсальной лицензией, включая вложения в экосистемы и другие виды нефинансового бизнеса, достиг к концу 2023 г. размера порядка 4 трлн руб., или около 26% от их капитала. При этом удельный вес иммобилизованных активов в некоторых банках, включая отдельные крупные кредитные организации, может достигать 30–40% от капитала, что требует принятия необходимых ограничительных мер [10].

Первым шагом на пути к преодолению или хотя бы минимизации указанных рисков, несомненно, является разработка соответствующего нормативного регулирования деятельности экосистем.

В этой связи необходимо поддержать инициативу Банка России по включению задачи по разработке регулирования экосистем в Основные направления развития финансового рынка Российской Федерации на 2024 год и период 2025 и 2026 годов [3, с. 54].

В настоящее время Банком России определены подходы, направленные на минимизацию риска увеличения на балансе финансовых организаций доли иммобилизованных активов, посредством установления единого риск-чувствительного лимита, содержание, основные метрики и порядок введение которого подробно изложены Банком России в докладе от июня 2021 года и отчете об итогах его публичного обсуждения, опубликованном Банком России в ноябре 2021 года.

В то же время введение такого подхода было временно отложено в связи с санкционными ограничениями 2022 г. В связи с этим лимит, ограничивающих долю иммобилизованных активов, предполагается вводить в течение нескольких ближайших лет, чтобы банки смогли адаптироваться к его введению. Кроме того, в 2024 году планируется осуществить калибровку параметров лимита и разработать необходимые нормативные документы, чтобы в 2025 г. начать внедрение нового регулятивного подхода.

Существенным риском экосистемной модели является возможность реализации угрозы незаконного допуска к персональным данным банковских клиентов. Особенно на фоне участившихся случаев кибермошенничества в связи с проведением Российской Федерацией специальной военной операции.

Так, по информации информационного агентства ТАСС со ссылкой на пресс-службу Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор)за период времени с 01 января по 13 февраля 2024 года Роскомнадзор зафиксировал 19 фактов утечек персональных данных россиян или 510 млн. записей. За весь 2023 год Роскомнадзор зафиксировал 168 утечек персональных данных, при этом в сеть попали только порядка 300 млн записей о россиянах. В 2022 году, после начала специальной военной операции (СВО), в сеть утекли 600 млн записей о россиянах, тогда ведомство зафиксировало более 140 утечек [11].

Купированию риска утечки или несанкционированного использования персональных данных и информации, составляющей банковскую тайну, может способствовать кратное увеличение штрафов за действия / бездействия оператора, повлекшие неправомерную передачу (использование) персональных данных, установление оборотных штрафов (до трех процентов совокупного размера суммы выручки, полученной от реализации всех товаров (работ / услуг), за календарный год, предшествующий году, в котором было выявлено административное правонарушение) за повторное совершение соответствующих административных правонарушений, предусмотренное проектом Федерального закона № 502104-8 «О внесении изменений в Кодекс Российской Федерации об административных правонарушениях», находящимся на рассмотрении в Государственной Думе Федерального Собрания Российской Федерации.

Принятие указанной законодательной инициативы, несомненно, повлечет существенное ужесточение риск-политик операторов персональных данных, совершенствование систем противодействия кибератакам, неукоснительное соблюдение рекомендаций и обязательных требований в сфере информационной безопасности.

В свою очередь подходы к минимизации рисков недобросовестной конкуренции нельзя назвать устоявшимися. Как следует из Основных направлений Банк России совместно с Правительством Российской Федерации лишь планирует начать разработку регулирования экосистем, направленного на поддержание добросовестной конкуренции, в том числе в части предоставления недискриминационного доступа к сервисам экосистемы и инновационным технологиям. Вместе с тем, вероятность реализации указанных рисков является высокой.

Как указано в утвержденной Банком России «Стратегии развития национальной платежной системы на 2021 - 2023 годы» в рамках регулирования платежных сервисов в экосистемах, особое внимание планируется уделить обеспечению свободы выбора поставщика платежных услуг и легкости его смены для потребителя, в том числе за счет доступа поставщиков платежных услуг к клиентской базе, общим данным и сервисам экосистем [4, с. 21].

Представляется очевидным, что общий запрет на осуществление монополистической деятельности хозяйствующим субъектом, владеющим цифровой платформой, установленный статьей 10.1 Федерального закона от 26.07.2006 № 135-ФЗ «О защите конкуренции», вступившей в силу 01 сентября 2023 года, в полной мере указанную проблему не решает.

В этой связи, полагаем, что в рамках регулирования экосистем в указанной части, следует обратить внимание на практику нормативного закрепления условий, при соблюдении которых поставщик признается соответствующим требованиям для доступа к экосистеме, требований в отношении соглашений, заключаемых между экосистемой и поставщиками.

Например, как это сделано в рамках Общих исключений в отношении соглашений между кредитными и страховыми организациями, а также иностранным страховыми организациями, утвержденных Постановлением Правительства Российской Федерации от 18 января 2023 года № 39 «О случаях допустимости соглашений между кредитными и страховыми организациями, а также иностранными страховыми организациями и о признании утратившими силу некоторых актов и отдельного положения акта Правительства Российской Федерации».

В частности, возможно установить требования к уровню кредитного рейтинга, при наличии которого поставщик считается соответствующим условиям для доступа на платформу. Также представляется, что такой подход позволит исключить риск навязывания потребителю услуг поставщиков, аффилированных с владельцем экосистемы.

Таким образом, при реализации преимуществ экосистемной бизнес-модели банков следует уделять внимание присущих такому подходу рискам и поиску способов и инструментов их ограничения как регулятором, так и кредитными организациями при совершенствовании собственных систем риск-менеджмента.