УПРАВЛЕНИЕ ФИНАНСОВЫМИ РИСКАМИ ПРИ РЕАЛИЗАЦИИ ПРОЕКТОВ В БАНКАХ

Секция: Экономика

лауреатов

участников

лауреатов

участников

LXII Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

УПРАВЛЕНИЕ ФИНАНСОВЫМИ РИСКАМИ ПРИ РЕАЛИЗАЦИИ ПРОЕКТОВ В БАНКАХ

Аннотация. В статье рассмотрены основные управления финансовыми рисками при реализации проектов в банках. Банковская система является одной из первостепенных элементов экономики и больше чем остальные подвержена рискам, в том числе и финансовым. Реализация проектов и участие банков в них также сопровождается рисками, которые необходимо минимизировать. В статье рассмотрены способы минимизации данных рисков.

Ключевые слова: банковские учреждения; финансовые риски; проекты; пути минимизации рисков; риск-менеджмент.

Банковская система является одной из первостепенных элементов экономики именно как аккумулирующая и перераспределяющая денежные средства, как оптимизирующая и упорядочивающая расчеты, регулирующая спрос и предложение денег на рынке. Это позволяет стимулировать инвестиционную активность, позволяет обеспечивать непрерывность производства товаров, оказания услуг в экономике. Кроме этого, одна из основных ролей банков – это финансирование и участие в различных проектах.

На устойчивость банковской системы влияют различные виды рисков. К ним можно отнести как внешние, так и внутренние.

Риски банковской деятельности – это возможность наступления событий, которые будут отрицательно влиять на финансово-хозяйственную деятельность из-за совершения тех или иных действий и принятия неэффективных управленческих решений. Итог возникновения высокого уровня риска – это потеря прибыли, снижение рентабельности, рост просроченной задолженности клиентов и др. последствия [5].

Одним из самых распространенных рисков в банковской деятельности можно назвать финансовый риск.

Существует несколько подходов к определению понятия финансовый риск банка.

В соответствии с первым подходом, под финансовыми рисками понимаются возможные убытки в результате осуществления банковской деятельности [4, с. 41].

Другой подход определяет финансовый риска банка как вероятность возникновения отклонения от необходимого результата [2, с. 118].

Таким образом, финансовый риск банка представляет собой вероятностную характеристику события, приводящий в отдельной перспективе времени к потере прибыли, снижению финансовой устойчивости в результате осознанных действий кредитного учреждения.

Именно поэтому финансовые риски банков имеют более сложную иерархию.

Так как банковские учреждения часто выступают игроками в проектах различного характера, это повышает возникновение финансовых рисков.

С позиции банковских учреждений содержание проектного финансирования связано с предоставлением кредитов целевого характера на реализацию инвестиционного проекта, который позволяет использовать различные сочетания стандартных банковских услуг и инструментов [3, с. 532].

Все виды финансовых рисков по проектному финансированию выделить невозможно по причине принадлежности проектов к различным отраслям, географической уникальности расположения проектов. Но на сегодняшний день наиболее распространенными и известными можно считать следующие:

- риск завершения строительства проекта;

- технологический риск;

- операционный риск;

- рыночный риск;

- процентный риск;

- валютный риск;

- риск участников проекта;

- риск синдицирования кредитных средств и др.

В таблице 1 представлены основные риски финансирования банками различных проектов [1, с. 152].

Таблица 1

Основные виды рисков при формировании проектного финансирования, оцениваемые риск-менеджментом банка

|

Вид риска |

Влияние на рынок проектного финансирования |

Эффект |

|

1. Рыночный |

||

|

Фондовый |

Изменение стоимости проекта: цены основных фондов; цены на услуги при реализации проекта; цены материалов для строительства/создания проекта |

Удорожание проекта: повышение цены на продукцию, выпущенную после ввода проекта в эксплуатацию; менее конкурентная цена; увеличение срока окупаемости; снижение экономической эффективности |

|

Процентный |

Изменение процентных ставок на банковский кредит, на банковское обслуживание. Изменение налоговых ставок. Изменение таможенных пошлин. Изменение ставок на использование природных ресурсов |

Удорожание проекта: повышенная цена на продукцию, выпускаемую после ввода проекта в эксплуатацию; цена продукта менее конкурентна; увеличение срока окупаемости проекта; снижение экономического эффекта |

|

Валютный |

Изменение курса валют |

Снижение инвестиционной привлекательности проекта. Удорожание проекта, замораживание реализации проекта. Изменение стоимости финансовых инструментов, с использованием которых осуществляется финансирование проекта |

|

2. Риск ликвидности |

||

|

Риск доступности денежных средств от прямых инвесторов |

Изменение объемов доступных ликвидных средств. Своевременное и в полном объеме открытие кредитной, предоставления кредита, оплаты товаров |

Несвоевременное обслуживание проекта. Торможение в реализации каждого этапа проекта, замораживание реализации проекта |

|

Риск доступности денежных средств при движении финансовых инструментов на открытом рынке |

Изменение рыночной стоимости акций SPV-компании. Изменение рыночной стоимости облигаций SPV-компании |

Падение инвестиционной привлекательности проекта. Приостановка (замораживание) реализации проекта. Падение стоимости капитализации проекта |

|

3. Инновационный риск |

||

|

Риск изменения технологичных ориентиров

|

Изменение технологий, модернизация технологичной базы. Создание новых технологичных процессов |

Потребность в обновлении технологичной базы проекта. Удорожание проекта. Закрытие проекта |

|

4. Экологический риск |

||

|

Риск экологической катастрофы, климатических изменений |

Изменение норм к экологическим требованиям. Требования к условиям строительства проекта. Требования к условиям производства запущенного проекта |

Потребность в обновлении технологичной базы проекта. Удорожание проекта. Закрытие проекта |

|

5. Политический риск |

||

|

Внутренние политические риски

|

Изменение проводимой правительством политики Изменение политического строя. Смена правящего режима. |

Изменение прав собственности проекта, условий эксплуатации, условий получения дохода |

|

Внешние политические риски |

Принятие санкций. Доля и условия участия иностранных инвесторов в реализации проектов. Уровень таможенных пошлин |

Изменение условий финансирования проекта. Изменение категории инвесторов. Уровень инвестиционной привлекательности страны |

Для минимизации финансовых рисков при реализации проектов необходимо организовать эффективную систему управления рисками.

Управление рисками при реализации проектов в банковских учреждениях начинается с определения и исследования отрицательных событий. После этого изучается минимизация влияния отрицательных событий, избежать которых никак не получится. К наиболее эффективным способам снижения рисков при реализации проектов можно отнести:

- создание резервного фонда;

- распределение риска между участниками проектов;

- хеджирование валютных рисков;

- предоставление гарантий;

- страхование;

- привлечение надзорной компании для мониторинга объекта и этапы его исполнения и др.

К основным способам минимизации проектных рисков можно отнести также:

- привлечение лицензионных оценщиков и аудиторов для анализа отдельных видов рисков;

- проведение детального изучения структур и лиц, которые связаны с проектом;

- мониторинг рисков в ходе уже реализации того или иного проекта и др.

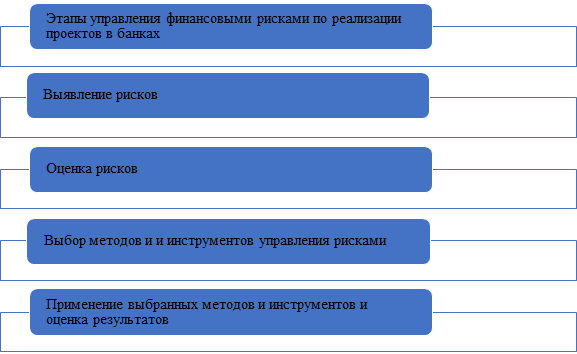

Основные этапы по управлению финансовыми рисками банков по реализации проектов представлены на рисунке 1.

Данные этапы позволяют более детально подойти к обнаружению рисков, позволяют спрогнозировать ситуации, приводящие к определенным негативным последствиям. Они позволят также выбрать тот или иной способ по минимизации возникших финансовых рисков.

Но считается, что наиболее эффективный способ минимизации финансовых рисков при реализации проектов – это проведение экспертной оценки (определение основных показателей как запас прочности, анализ структуры капитала, определение средневзвешенной стоимости и др.).

На этом этапе в основном и есть возможность определения трудностей и проблем, именно на этом этапе можно найти способы минимизации рисков.

Рисунок 1. Этапы управления финансовыми рисками при реализации проектов в банках

Особенно актуально вести контроль и мониторинг участия банка в реализации проектов в момент экономических кризисов и стагнаций.

По мнению Езангиной И. А. [3, с. 532] необходимо комплексно подходить к анализу рисковой составляющей потенциального инвестиционного или иного проекта.

Управление рисками проектного финансирования и его эффективность нужно рассматривать в разрезе трех уровней:

- на уровне портфеля – это оптимальное соотношение совокупного риска и доходности продуктов, которые составляют данный портфель. В свою очередь, под оптимальным соотношением необходимо понимать такое распределение активов в портфеле, при котором, если случится дефолт по обязательствам части заемщиков, нормативы достаточности капитала банка не будут нарушены;

- эффективность управления рисками отраслевой концентрации в портфеле специализированного кредитования определяется таким распределением активов в разрезе отраслей кредитования, при котором их концентрация останется умеренной;

- под эффективностью управления рисками продукта представляется способность банка оптимизировать риски и доходность продукта посредством использования различных способов хеджирования и различных ограничений на объемы кредитования, которые направлены на снижение и минимизацию рисков.

На рисунке 2 представлена система лимитирования проектов.

Рисунок 2. Структура трехуровневых лимитов

Разработка направлений по минимизации рисков и повышения эффективности управления финансовыми рисками всегда должна учитывать специфику этого продукта. Даже несмотря на то, что возможность лимитов ограничить риски есть, они снижают потенциал доходности. Поэтому эффективность управления рисками представляет собой компромисс между уровнем доходности проекта и рисками, которые присущи при реализации проекта. Несмотря на возможность лимитов ограничивать риски, очевидно, что они снижают потенциал доходности. Можно сделать вывод, что эффективность управления рисками представляет собой некий компромисс между уровнем доходности и рисков. Таким образом, можно говорить о том, что финансовые риски при реализации проектов влияют на финансовое положение банков. От эффективности управления рисками зависит конкурентоспособность банков, возможность развития финансово-хозяйственной деятельности.