ОСОБЕННОСТИ УПРАВЛЕНИЯ РИСКАМИ КРЕДИТНЫХ УЧРЕЖДЕНИЙ

Секция: Экономика

лауреатов

участников

лауреатов

участников

XLVI Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

ОСОБЕННОСТИ УПРАВЛЕНИЯ РИСКАМИ КРЕДИТНЫХ УЧРЕЖДЕНИЙ

Эксперты выделяют множество различных типов рисков кредитных учреждений. Это кредитный риск, процентный риск, риск ликвидности, риск потери доходности, операционный риск и др. Все эти риски играют существенную роль в определении совокупного размера банковского риска и каждому из этих видов рисков можно посвятить отдельную работу. Согласимся с авторами, что именно [1]кредитный риск представляет собой наиболее существенную составляющую банковских угроз.

Под риском будем понимать возможность наступления неожидаемых событий с отрицательными последствиями, выражающаяся в недополучении прибыли, дохода или утрате активов [2]

Достаточно интересно мнение Банка России на предмет определения кредитного риска. Понятие типичных банковских рисков Банком России было сформулировано в 2004 г. и просуществовало оно до 2016 г. Так, кредитный риск – это риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора.

К указанным финансовым обязательствам могут относиться обязательства должника по полученным кредитам, в том числе межбанковским кредитам (депозитам, займам), прочим размещенным средствам, включая требования на получение (возврат) долговых ценных бумаг, акций и векселей, предоставленных по договору займа.

Действия Центрального банка России свидетельствуют о том, что и в настоящее время к кредитному риску можно отнести не только сами кредитные обязательства, но и обязательства кредитного характера, по которым ссудной задолженности не возникает [4]

Анализ современной экономической позволил выделить следующие подходы к определению понятия «кредитный риск» банка.

Первый подход рассматривает кредитный риск как опасность действий заемщика, связанных с отказом от выполнения кредитных обязательств [3] (Авторы: Г.Н. Белоглазова, Л.П. Кроливецкая, Е.П. Жарковская, О.И. Лаврушин, Н.И. Валенцева, И.А. Бланк др)

Второй подход отождествлен с вероятностью возникновения у банка потерь, связанных с неисполнением заемщиками своих обязательств (Авторы: Д. Лысенко, М.О. Демченко, ДГ.Г а и др.)

Третий подход изучает риск как вероятность отклонения достигнутых банком результатов от запланированных (Авторы: Ж.Б. Камзин, С.Н. Кабушкин и др).

Четвертый поход определяет кредитный риск как возможность наступления благоприятного или неблагоприятного исхода при развитии рисковой ситуации (Авторы: М.Г. Лапуста, П.С. Никольский).

Таким образом, сущность рисков кредитных учреждений: проявляется в следующих позициях: в вероятностном характере событий, определяющих величину потерь банка; зависимости уровня кредитного риска от внутренних и внешних факторов; неопределенности информации о динамике внешних и внутренних факторов, оказывающих влияние на величину кредитного риска; степени отклонения достигнутых банком результатов от запланированных

Значимой целью кредитной организации является построение эффективного управления кредитным риском, которое базируется на изучении его сущности с разных аспектов.

Система управления банковскими рисками — это совокупность приемов (способов и методов) работы персонала банка, позволяющих обеспечить положительный финансовый результат при наличии неопределенности в условиях деятельности, прогнозировать наступление рискового события и принимать меры к исключению или снижению его отрицательных последствий [1]

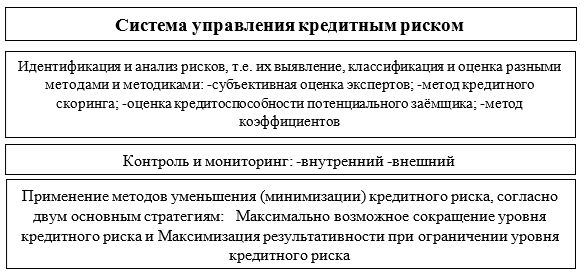

Рисунок. Система управления кредитным риском банка

Взаимодействие участников процесса управления кредитным риском, можно интерпретировать как обмен информацией. Взаимодействие банка с заемщиком обеспечивается в процессе выполнения служебных обязанностей группой сотрудников кредитного подразделения, представителя которой условно обозначены «кредитный инспектор».

Взаимодействие заемщика и кредитного инспектора носит двусторонний информационный обмен.

В аспекте организации процесса управления рисками рассматриваемая система предполагает выделение следующих элементов управления: субъекты управления; идентификация риска; оценка степени риска; мониторинг риска.

Для оценки степени риска используется качественный и количественный анализ. Качественный анализ — это анализ источников и потенциальных зон риска, определяемых его факторами.

Количественный анализ риска преследует цель численно определить, т.е. формализовать степень риска

Таким образом, кредитный риск представляет собой основной банковский риск, управление которым является ключевым фактором, определяющим эффективность деятельности банка.

Управление кредитным риском, как одно из главных направлений банковской деятельности, представляет собой совокупность приемов и методов воздействия на банковские операции, разрабатываемые персоналом банка, в рамках существующего законодательства и внутренних нормативов, направленная на уменьшение степени вероятности и сокращение размера финансовых потерь в процессе мобилизации и размещения капитала.

Система управления кредитным риском, прежде всего, предполагает управление кредитными ресурсами банка, его кредитным портфелем