Оценка риска инвестиционного проекта в связи с отклонение фактической выручки от проектных значений

Секция: Экономика

XVIII Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Оценка риска инвестиционного проекта в связи с отклонение фактической выручки от проектных значений

RISK ASSESSMENT OF INVESTMENT PROJECT IN CONNECTION WITH REJECTION OF ACTUAL REVENUE FROM PROJECT VALUES

Viktoriya Mitlina

student, Institute of Economics and Management, Samara National Research University. S.P. Coroleva, Russia, Samara

Viktor Nikishov

candidate of Physical and Mathematical Sciences, Associate Professor of Samara National Research University. S.P. Queen, Russia, Samara

Аннотация. Инвестиционные проекты относятся к будущему периоду времени, поэтому с уверенностью прогнозировать результаты их осуществления проблематично. Такие проекты должны выполняться с учетом возможных рисков. Инвестиционное решение называют рискованным или неопределенным, если оно имеет несколько возможных исходов. Риск – это возможность возникновения в ходе реализации проекта таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта. Управление рисками включает в себя правила и процедуры, относящиеся к планированию управления рисками, их идентификации и анализу, реагированию на риски, мониторингу рисков.

Abstract. Investment projects are related to the future period of time, therefore, it is problematic to predict the results of their implementation with confidence. Such projects should be carried out taking into account possible risks. An investment decision is called risky or uncertain if it has several possible outcomes. Risk is the possibility of the occurrence in the course of a project of such conditions that will lead to negative consequences for all or individual project participants. Risk management includes rules and procedures related to risk management planning, identification and analysis, risk response, risk monitoring.

Ключевые слова: риск проекта, оценка риска, проектные значения, инвестиционный проект.

Keywords: project risk, risk assessment, project values, investment project.

Основным показателем эффективности инвестиционного проекта является чистая приведенная стоимость NPV.

NPV - чистая современная стоимость проекта:

![]() (тыс. руб.), (1)

(тыс. руб.), (1)

где ![]() - значения чистого денежного потока в конце квартала под номером

- значения чистого денежного потока в конце квартала под номером ![]() ;

;

![]() - ставка дисконтирования равная кредитной ставке,

- ставка дисконтирования равная кредитной ставке, ![]() .

.

PI- индекс доходности проекта. Показатель PI – равен отношению суммы дисконтированных доходов к сумме дисконтированных инвестиций:

![]() , (2)

, (2)

где ![]() тыс. руб., поступления от проекта;

тыс. руб., поступления от проекта;

![]() тыс. руб. размер - кредита.

тыс. руб. размер - кредита.

Индекс доходности показывает отдачу от инвестиций, в данном случае это 1,46 руб. с каждого руб. инвестиций.

DPP- cрок окупаемости проекта определяется из уравнения:

![]() (3)

(3)

где ![]() .

.

Параметр DPP показывает, в какой момент времени дисконтируемая сумма доходов начинает превышать сумму инвестиций. Вычисляя DPP методом линейной интерполяции, находим DPP=2, 14 года. [1]

IRR – внутренняя доходность проекта является решением уравнения:

![]() (4)

(4)

Внутренняя доходность проекта определяется как ставка дисконтирования, при которой NPV проекта становится равной нулю.

Показатель IRR можно рассматривать как максимальное значение стоимости капитала, то есть, до какой процентной ставки можно брать деньги на проект в долг.

MIRR – модифицированная внутренняя доходность проекта. Данный показатель учитывает фактические реинвестиционные возможности проекта. Таким образом, показатель MIRR уточняет IRR в зависимости от возможностей реинвестирования чистого денежного потока. [2]

Для планового случая ставка реинвестирования g принята равной 5%. Выражение для расчета имеет вид:

![]() (3.22)

(3.22)

где![]() ;

;

T=3;

g=5%;

I=1000 тыс. руб.

Плановые показатели проекта приведены в таблице 1.

Таблица 1.

Плановые показатели проекта

|

NPV |

PI |

DPP |

IRR |

MIRR |

|

459,7 тыс. руб. |

1,46 |

2,14 |

47% |

25,26% |

Плановые показатели проекта удовлетворительны:

- NPV проекта больше нуля;

- PI проекта больше 1;

- срок окупаемости проекта меньше срока окончания проекта;

- MIRR больше нормы реинвестиций

Основной риск проекта связан с возможным уменьшением выручки от реализации проекта. Согласно проектным требованиям необходимо произвести оценку риска проекта в предположении возможности снижения чистого денежного дохода для разных значений размера снижения.

Вместо планируемой величины чистого денежного потока ![]() в момент времени

в момент времени ![]() предполагается зависимость в виде треугольного нечеткого числа.

предполагается зависимость в виде треугольного нечеткого числа.

Случайная величина ![]() есть функция принадлежности. Отметим, что величина

есть функция принадлежности. Отметим, что величина ![]() и

и ![]() имеют одно и то же равномерное распределение на интервале (0;1). При этом среднее значение и дисперсия равны:

имеют одно и то же равномерное распределение на интервале (0;1). При этом среднее значение и дисперсия равны: ![]() .

.

Для оценки риска проекта достаточно ограничиться левым треугольным числом, то есть положить ![]() . [3]

. [3]

В зависимости от значения ![]() выбираются соответствующие значения чистого денежного потока, при этом левое значение вычисляется по формуле (5.1), а правое значение равно

выбираются соответствующие значения чистого денежного потока, при этом левое значение вычисляется по формуле (5.1), а правое значение равно ![]() для всех значений

для всех значений ![]() .

.

![]() . (5)

. (5)

Для каждого j-го квартала года применяется своя функция принадлежности![]() . В результате NPV проекта для каждого набора значений

. В результате NPV проекта для каждого набора значений ![]() будет располагаться в диапазоне от

будет располагаться в диапазоне от ![]() до проектного значения

до проектного значения ![]() :

:

![]() (6)

(6)

Здесь NPV0 проектное значение NPV. Для оценки риска нас естественно интересует только нижнее значение, то есть, ![]() .

.

Функция принадлежности может изменяться от нуля до 1. Для функции принадлежности можно предложить в основном два вероятностных распределения - это равномерное распределение и бета-распределение.

Ограничимся равномерным распределением в силу того, что у нас нет какой-либо дополнительной информации о характере этого распределения. В принципе нетрудно применить и бета-распределение, если выдвинуть предположения о среднем значении и дисперсии.

В случае предположения равномерного распределения ![]() среднее значение:

среднее значение: ![]() и дисперсия

и дисперсия ![]() .

.

Величину ![]() можно аппроксимировать теперь нормальным распределением с математическим ожиданием равным:

можно аппроксимировать теперь нормальным распределением с математическим ожиданием равным:

![]() , (7)

, (7)

где ![]() .

.

И дисперсией:

![]() , (8)

, (8)

где ![]() .

.

Применяя центральную предельную теорему находим гарантированные значения, например, с вероятностью 95% для ![]() из условия:

из условия: ![]() .

.

Обозначим ![]() и перепишем

и перепишем ![]() .

.

Величина ![]() имеет стандартное нормальное распределение и, следовательно, при

имеет стандартное нормальное распределение и, следовательно, при ![]() это неравенство будет выполняться.

это неравенство будет выполняться.

Отсюда гарантированные, с 95%-ой вероятностью, значения NPV даются выражением:

![]() .

.

В таблице 10 приведены гарантированные значения NPV в зависимости от коэффициента снижения значений чистого денежного дохода. [4]

Таблица 2.

Гарантированные значения NPV в зависимости от величины снижения чистого денежного дохода

|

Величина снижения |

0% |

10,00% |

20,00% |

30,00% |

40,00% |

45,00% |

49,34% |

|

|

459,7 |

386,7 |

313,7 |

240,7 |

167,7 |

131,2 |

99,6 |

|

|

0 |

12,3 |

24,6 |

36,8 |

49,1 |

55,2 |

60,6 |

|

Гарантированные значения |

459.7 |

366,5 |

273,3 |

180,1 |

87,0 |

40,4 |

0,0 |

При снижении на 49% гарантированные значения NPV близки к нулю. Для каждого значения величины снижения g произведем оценку риска. Под полным риском будем понимать вероятность принятия NPV меньше нуля для разных значений снижения g, по формуле (5.5):

![]() (9)

(9)

Таблица 3.

Таблица значений полного риска для разных значений ![]()

|

Коэфф. Снижения |

0,1 |

0,2 |

0,3 |

0,4 |

0,45 |

0,49335 |

|

|

386,7 |

313,7 |

240,7 |

167,7 |

131,2 |

99,6 |

|

|

12,3 |

24,6 |

36,8 |

49,1 |

55,2 |

60,6 |

|

|

-31,500 |

-12,777 |

-6,536 |

-3,416 |

-2,376 |

-1,645 |

|

|

0,00% |

0,00% |

0,00% |

0,03% |

0,88% |

5,00% |

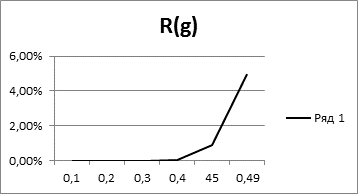

Построим график зависимости величины коэффициента снижения ![]() от полного риса проекта

от полного риса проекта ![]() . [5]

. [5]

Рисунок 3. график зависимости величины коэффициента снижения ![]() от полного риса проекта

от полного риса проекта ![]()

На графике видно, что при снижении на 49% риск проекта равен 5%.

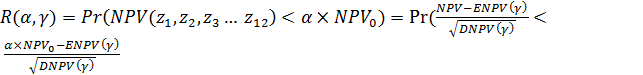

Под частным риском будем понимать вероятность принятия NPV меньше определенного процента a от проектного значения ![]() при различных вариантах снижения значений чистого денежного потока по формуле (3.28).

при различных вариантах снижения значений чистого денежного потока по формуле (3.28).

. (10)

. (10)

В таблице 4 приведены значения частного риска при различных значениях a, g.

Таблица 4.

Значения частного риска ![]() при различных значениях a, g

при различных значениях a, g

|

a, g |

10,00% |

20,00% |

30,00% |

40,00% |

45,00% |

49,34% |

|

10% |

0,00% |

0,00% |

0,00% |

0,66% |

6,13% |

18,79% |

|

20% |

0,00% |

0,00% |

0,00% |

6,13% |

23,84% |

44,96% |

|

30% |

0,00% |

0,00% |

0,26% |

27,18% |

54,80% |

73,65% |

|

40% |

0,00% |

0,00% |

6,13% |

62,88% |

82,96% |

91,80% |

|

50% |

0,00% |

0,03% |

38,38% |

89,70% |

96,29% |

98,42% |