СПРАВЕДЛИВАЯ СТОИМОСТЬ КРЕДИТА КАК ГАРАНТИЯ ПОЛУЧЕНИЯ ДОХОДА

Конференция: CCXLVII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

лауреатов

участников

лауреатов

участников

CCXLVII Студенческая международная научно-практическая конференция «Молодежный научный форум»

СПРАВЕДЛИВАЯ СТОИМОСТЬ КРЕДИТА КАК ГАРАНТИЯ ПОЛУЧЕНИЯ ДОХОДА

Аннотация. Справедливая стоимость кредита является актуальным элементом в сфере финансов, потому как она связана с рисками невозврата кредита, часто меняющейся макроэкономической ситуацией и ее влиянием на доходность кредитования, управления портфелем кредита и др. Рассмотрение ее, как концепции, важно, потому как она помогает кредиторам определить доходность от кредитной деятельности и реагировать на изменения во внешней среде и рискам.

Ключевые слова: кредит, риск, процентные ставки, стоимость, банк, процентные доходы, кредитор, заемщик.

Вопрос снижения вероятности получения заемщиками банковских кредитов является одной из основных проблемных тем, которые решаются как в России, так и в других странах. Руководители банков, стремясь сохранить свои позиции на кредитном рынке, ищут новые пути и способы защиты от возможных потерь, которые потенциально могут возникнуть при проведении кредитных операций, а решение о замене традиционных форм кредитования на менее рискованные рассматриваются как основной фактор снижения кредитного риска. Стремясь достичь максимального уровня процентного дохода, банки, как правило, пренебрегают главным принципом кредитной деятельности, который звучит следующим образом: «прибыль и риск практически всегда пропорциональны». Чтобы сохранить устойчивое положение на кредитном рынке, банки должны находить максимально эффективные пути и способы установления справедливости [1].

Таким образом, мы можем подчеркнуть важность роли справедливой стоимости кредита в обеспечении доходности для всех участников финансовой системы. Сам по себе, кредит является основным инструментом финансирования для многих людей и компаний, и его стоимость должна быть справедливой и обоснованной, чтобы обеспечить стабильность и эффективность финансового рынка. Осуществление данной цели необходимо поскольку, во-первых, справедливая стоимость кредита обеспечивает защиту интересов заемщиков. Кредитный рынок имеет свои правила и стандарты, но стоимость должна быть доступной для всех категорий заемщиков [2]. Если стоимость кредита не является справедливой, то это может привести к дискриминации заемщиков, которая ущемляет их права и возможности получить финансирование. За этим следует обострение неравенства на финансовом рынке и ограничение доступа к финансовым ресурсам. Во-вторых, справедливая стоимость кредита важна для защиты интересов кредиторов. Кредиторы предоставляют свои ресурсы заемщикам в обмен на вознаграждение в виде процентов по кредиту. Если стоимость кредита недостаточно высока, то это может привести к убыткам для кредиторов и дезинвестированию из кредитного рынка. Справедливая стоимость кредита обеспечивает умеренную доходность для кредиторов, что способствует их участию в кредитной деятельности и обеспечивает стабильность финансового рынка. Справедливая стоимость кредита способствует эффективному распределению финансовых ресурсов. Если стоимость кредита не соответствует риску, то это может привести к недооценке или переоценке риска, что снижает эффективность кредитного рынка [3]. Также, она обеспечивает справедливое и адекватное ценообразование, что способствует эффективному распределению финансовых ресурсов и поддержанию стабильности финансового рынка.

Как правило, справедливую стоимость кредита представляют концепцией, которая оценивает стоимость кредита с учетом временной ценности денег и риска, связанного с заемщиком. Для ее расчета применяются различные методы, включая методы:

- Структуры процентных ставок, который оценивает справедливую стоимость кредита с учетом структуры процентных ставок на рынке, что позволяет банкам адаптировать свои кредитные условия к текущим условиям рынка;

- Метод анализа риска, в нем учитывается степень риска, связанного с инвестицией или заемщиком. Он может включать оценку кредитого скоринга, анализ финансового состояния заемщика, оценку залогов и другие параметры, позволяющие определить риск и применить соответствующие коэффициенты к оценке справедливой стоимости [4].

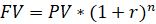

Один из самых часто используемых методов – метод дисконтирования денежных потоков. Он использует концепцию временной стоимости денег, утверждая, что деньги, полученные в будущем, имеют меньшую стоимость, чем деньги, полученные в настоящее время. Формула для расчета справедливой стоимости по данному методу выглядит следующим образом:

, (1)

, (1)

Где, FV – будущая стоимость;

PV – настоящая стоимость;

r – процентная ставка;

n – количество периодов.

Все выше перечисленные методы могут применяться как независимо, так и в комбинации друг с другом, чтобы обеспечить наиболее точную оценку справедливой стоимости кредита.

Российские банки также часто используют методы временной стоимости денег для оценки справедливой стоимости кредита. Для этого могут применяться различные методы, включая расчет кредитного скоринга, анализ финансового состояния заемщика, оценку залогов и т.д. Это позволит им предложить клиентам конкурентоспособные условия и обеспечить стабильность и эффективность финансового рынка. Чем выше риск заемщика, тем выше должна быть справедливая стоимость кредита [5]. Таким образом, российские банки, учитывая временную ценность денег и риски, связанные с заемщиком, могут оценить стоимость кредита и установить ставку процента, которая будет справедливой и обоснованной для всех сторон.

Для применения теоретических основ на практике, смоделируем пример расчета справедливой стоимости методом дисконтирования денежных потоков.

Предположим, у нас есть российский банк, который ожидает получить доходы от своих денежных потоков на протяжении следующих 5 лет. Предположим, что ожидаемые денежные потоки будут следующими:

100 млн рублей в первом году, 120 млн руб. во втором году, 140 млн руб. в третьем году, 160 млн руб. в четвертом году и 180 млн руб. в пятом году.

Шаг 1: Определение ставки дисконта. Для определения ставки дисконта банк может использовать свою стоимость заемных средств или ставку доходности по аналогичным инвестициям. Допустим, что ставка дисконта составляет 10%.

Шаг 2: Расчет дисконтированных денежных потоков. Дисконтируем каждый денежный поток, разделив его на (1 + ставка дисконта) в степени номера года.

1) Дисконтированный денежный поток первого года: 100 млн руб. / (1 + 0,10)^1 = 90,91 млн руб.

2) Дисконтированный денежный поток второго года: 120 млн руб. / (1 + 0,10)^2 = 99,17 млн руб.

3) Дисконтированный денежный поток третьего года: 140 млн руб. / (1 + 0,10)^3 = 107,23 млн руб.

4) Дисконтированный денежный поток четвертого года: 160 млн руб. / (1 + 0,10)^4 = 114,05 млн руб.

5) Дисконтированный денежный поток пятого года: 180 млн руб. / (1 + 0,10)^5 = 118,30 млн руб.

Шаг 3: Суммируем дисконтированные денежные потоки. Сложим все дисконтированные денежные потоки, чтобы получить справедливую стоимость.

Справедливая стоимость = 90,91 + 99,17 + 107,23 + 114,05 + 118,30 = 529,66 млн руб.

Таким образом, в данном примере справедливая стоимость для российского банка составляет примерно 529,66 млн руб. Это значит, что на основе ожидаемых денежных потоков и учета временной стоимости денег, банк может оценить справедливую стоимость своей деятельности или определенного проекта.

Делая вывод, мы подытожим, сказав, что справедливая стоимость кредита играет важную роль в обеспечении доходности как для заемщиков, так и для кредиторов. Это позволяет эффективно распределять финансовые ресурсы, обеспечивать стабильность финансового рынка и защищать права всех участников кредитного процесса. Важно стремиться к стабильной и справедливой стоимости кредита, чтобы обеспечить устойчивое развитие финансовой системы и достойное обслуживание всех ее участников.