ПРАВОВОЕ РЕГУЛИРОВАНИЕ ВЫПУСКА ЦИФРОВЫХ ФИНАНСОВЫХ АКТИВОВ

Конференция: CLIV Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Юриспруденция

CLIV Студенческая международная научно-практическая конференция «Молодежный научный форум»

ПРАВОВОЕ РЕГУЛИРОВАНИЕ ВЫПУСКА ЦИФРОВЫХ ФИНАНСОВЫХ АКТИВОВ

Аннотация. В статье анализируется состояние правового регулирования института цифровых финансовых активов в зарубежной и российской практике. Приведен обзор закон о цифровых финансовых активах, цифровой валюте и поправки к некоторым российским законам. Рассмотрены некоторые пробелы российского законодательства на стадии становления нового правового института.

Abstract. The article analyzes the state of legal regulation of the institute of digital financial assets in foreign and Russian practice. The article provides an overview of the law on digital financial assets, digital currency and amendments to some Russian laws. Some gaps of the Russian legislation at the stage of formation of a new legal institution are considered.

Ключевые слова: Цифровые финансовые активы, правовое регулирование выпуска, законодательство.

Keywords: Digital financial assets, legal regulation of the issue, legislation.

В условиях современной тенденции к цифровизации мировой экономики значительный интерес представляет вопрос правового регулирования института цифровых финансовых активов, а также деятельности, связанной с генерацией этих активов. Несовершенство законодательства, наличие пробелов правового регулирования может привести к случаям незаконного оборота финансовых активов и мошенничества в этой сфере.

В последние несколько лет цифровые финансовые активы и цифровая валюта становятся все более популярными инструментами платежной системы цифровой экономики как за рубежом, так и в России.

В течение 2020 года наблюдался стремительный рост рынка цифровых валют: в начале ноября 2020 г. данный показатель составлял около 440 млрд долл. США, в начале ноября 2021 г. – 2,9 трлн долл. США (капитализация цифровых валют увеличилась за год в 6,6 раза), что выше объемов рыночной капитализации Apple и Microsoft. По оценкам Банка Англии, 95% существующих в настоящее время криптоактивов являются необеспеченными. Наибольший объем капитализации приходится на биткойн (1,2 трлн долл. США, 43%) и Ethereum (560 млрд долл. США, 20%). На рынке стейблкойнов доминирует USDT с объемом капитализации около 73 млрд долл. США в ноябре 2021 г. (в ноябре 2020 г. – около 17 млрд долл. США) [8].

Драйверами роста рыночной капитализации являются рост интереса инвесторов к новейшим технологиям (Ethereum), другим блокчейнам – «умным контрактам», децентрализованному финансированию (Decentralized finance, DeFi) и стейблкойнам.

Россия находится в числе лидеров по количеству посещений биржи цифровых валют Binance. Активно растут объем сделок с цифровыми валютами и количество пользователей из России на крупных международных платформах, предназначенных для торговли цифровыми валютами. По оценкам крупных банков, опрошенных Банком России в июле 2021 г., объем операций российского населения с цифровыми валютами ежегодно составляет порядка 5 млрд долл. США (около 350 млрд руб.) [9].

Операции с цифровыми валютами несут существенные риски. Цифровые валюты благодаря своему анонимному характеру массово используются в преступной деятельности, а повышенное потребление электроэнергии в процессе майнинга некоторых цифровых валют, в частности биткойна, ведет к экологическим проблемам. Отметим, что, по данным Кембриджского университета, по состоянию на август 2021 г. Россия занимает 3-е место (после США и Казахстана) по объему вычислительных мощностей, используемых для майнинга биткойна [10].

В связи с востребованностью оборачиваемости цифровых финансовых активов и цифровой валюты, а также формирования все большего количества правовых отношений, объектом которых они являются, они требуют эффективного правового регулирования.

Отсутствие такого регулирования приводит к формированию неоднородной практики правоприменения и непредсказуемости правовых отношений, которые складываются в отношении этих инструментов.

За рубежом в настоящее время геополитическая карта цифровизации финансовых активов фрагментирована.

Некоторые страны признали и легализовали оборот цифровых финансовых активов, другие до сих пор не заняли однозначной позиции в отношении этого нового института. Так, в Китае связанная с цифровыми валютами деятельность, в частности выпуск, обмен, торговля, майнинг, а также оказание посреднических услуг и так далее, является незаконной. В Великобритании установлен запрет на проведение операций с деривативами, связанными с цифровыми валютами. В то же время в 2021 г. в Сальвадоре биткойн официально был признан законным платежным средством. Рядом стран вводятся требования в части лицензирования/регистрации бирж цифровых валют [10].

Одним из ключей к формированию эффективного регулирования является определение и четкое законодательное закрепление правовой природы цифровых финансовых активов и цифровой валюты.

1 января 2021 года вступил в силу закон о цифровых финансовых активах, цифровой валюте и поправки к некоторым российским законам (Закон) [2].

Закон регулирует отношения, возникающие при выпуске, учете и обращении цифровых финансовых активов («ЦФА»), а также отношения, связанные с обращением цифровой валюты. Закон был существенно переработан после принятия в первом чтении Государственной Думой РФ 22 мая 2018 г. - фактически ко второму чтению была подготовлена новая редакция Закона.

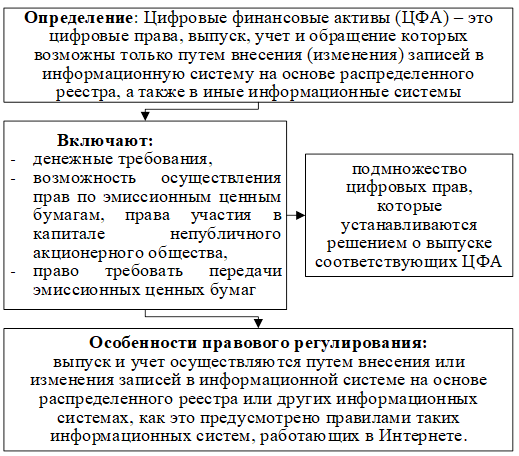

ЦФА – это второй тип цифровых прав (к первому типу относится криптовалюта), прямо признанных российским законодательством, наряду с служебными цифровыми правами, которые появились в ранее действовавшем российском законодательстве. В ст. 128 ГК РФ «Объекты гражданских прав» указано, что к объектам гражданских прав относятся вещи (включая наличные деньги и документарные ценные бумаги), иное имущество, в том числе имущественные права (включая безналичные денежные средства, бездокументарные ценные бумаги, цифровые права) [1]. Понятийный аппарат ЦФА представлен на рисунке 1.

Рисунок 1. Понятийный аппарат ЦФА [составлено автором]

Кроме того, Закон предусматривает существование гибридных цифровых прав, которые включают как ЦФА, так и другие цифровые права.

Закон устанавливает общий порядок выпуска, учета и обращения ЦФА. Тем не менее, выпуск, учет и обращение эмиссионных ценных бумаг, когда возможность реализации прав, закрепленных за такими ценными бумагами, обеспечивается ЦФА, должны осуществляться в соответствии с Законом о рынке ценных бумаг с учетом специального регулирования, установленного Законом.

Только акции непубличных акционерных обществ (АО) могут быть выпущены в форме ЦФА, а выпуск акций в форме ЦФА может быть осуществлен только при учреждении непубличного АО. Соответственно, устав непубличного АО должен предусматривать возможность выпуска своих акций в форме ЦФА при его учреждении и регистрации таких акций в информационной системе, в которой они будут выпущены. Такое непубличное акционерное общество впоследствии не сможет выпускать какие-либо эмиссионные ценные бумаги (включая акции) в любой форме, кроме ЦФА, конвертировать акции, выпущенные в форме ЦФА, в обыкновенные акции в любой форме, кроме ЦФА, или стать публичным акционерным обществом.

Государственная регистрация выпуска акций непубличного АО в форме ЦФА не требуется - такой выпуск будет зарегистрирован оператором информационной системы в соответствии с правилами соответствующей информационной системы. Акции такого непубличного АО будут регистрироваться оператором соответствующей информационной системы.

Закон также вносит соответствующие изменения в Федеральный закон от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах» [2].

Кроме того, Банк России может ограничивать или запрещать приобретение определенных категорий ЦФА физическими лицами, не являющимися квалифицированными инвесторами.

ЦФА на акции, в зависимости от того, что указано в решении о выпуске таких ЦФА, могут:

- удостоверять право требовать передачи акций;

- удостоверять возможность осуществлять права по акциям;

- сами являться акциями (далее – «цифровые акции»).

Решение о выпуске ЦФА на акции должно быть адресовано определенному кругу лиц (аналог закрытой подписки). Выпуск ЦФА на акции публичных АО запрещен.

Если ЦФА удостоверяют возможность осуществления прав по акциям, то такие акции должны учитываться в реестре акционеров или депозитарии на «лицевом счете (счете депо) цифровых финансовых активов» (далее – счет ЦФА), который открывается лицу, выпустившему ЦФА.

Выпуск «цифровых акций» (т.е. акций, которые сами являются ЦФА и в ином виде не существуют) должен быть предусмотрен уставом непубличного АО при учреждении.

АО не вправе:

- выпускать акции в ином виде, чем ЦФА;

- реорганизовываться с участием «обычных» АО, акции которых выпущены не в виде ЦФА;

- вносить в устав изменения, в результате которых АО становится публичным или «превращается» в «обычное» АО.

Непубличное АО, которое было учреждено как «обычное», не вправе стать цифровым.

Оператором информационной системы, в которой выпущены цифровые акции, может быть только лицо, имеющее лицензию на осуществление деятельности по ведению реестра владельцев ценных бумаг. Этот же оператор регистрирует выпуски цифровых акций.

Согласно Закону, только юридические лица и индивидуальные предприниматели имеют право выпускать ЦФА.

ЦФА выпускаются на основе решения при выпуске, которое определяет тип и объем прав, представленных выпущенными ЦФА, и включает некоторую другую информацию. Решение о выпуске должно быть опубликовано на веб-сайте юридического или физического лица, выпускающего ЦФА, и на веб-сайте оператора информационной системы, на котором они выпущены, и такое решение может представлять собой публичную оферту, если оно адресовано общественности. Решение о выпуске ЦФА, представляющих способность осуществлять права, присущие эмиссионным ценным бумагам, или право требовать передачи эмиссионных ценных бумаг или доли в капитале непубличного АО, не может быть адресовано общественности.

Федеральный закон от 13 марта 2006 г. № 38-ФЗ «О рекламе» будет содержать правила и ограничения в отношении рекламы ЦФА. В частности, такие рекламные объявления должны будут указывать, что ЦФА являются активами с высоким риском и не могут содержать никаких обещаний в отношении выплаты дохода по ЦФА (кроме тех, которые содержатся в решении при выпуске) или каких-либо прогнозов в отношении роста рынка. стоимость таких ЦФА [4].

Закон разрешает продажу и покупку ЦФА, а также обмен ЦФА на другие ЦФА или другие цифровые права, включая ЦФА, выпущенные в соответствии с иностранным законодательством, или цифровые права, которые включают как ЦФА, так и другие цифровые права.

В Законе нет ограничений в отношении лиц, которые могут приобретать ЦФА. Тем не менее, Закон прямо предусматривает право Центрального банка России определять, что ЦФА, отвечающие определенным критериям, могут быть приобретены только квалифицированными инвесторами и / или могут быть приобретены покупателями, не являющимися квалифицированными инвесторами, только в пределах суммы, установленной Центральный банк России и / или до совокупной стоимости других ЦФА, переданных в качестве возмещения.

Поправками к Федеральному закону от 7 августа 2001 г. № 115-ФЗ «О противодействии легализации преступных доходов и финансированию терроризма» торговля ЦФА будет включена в перечень операций, подлежащих обязательному контролю [5].

Все пользователи информационной системы, в которой выпущены ЦФА, будут зарегистрированы в соответствующем реестре пользователей, который ведет оператор такой информационной системы.

Под держателем ЦФА понимается лицо, которое: включено в такой реестр пользователей информационной системы и имеет уникальный код, дающий такому лицу доступ к информации о ЦФА, принадлежащих этому лицу, и разрешающий передачу таких ЦФА посредством информационной системы.

Информационные системы, в которых выпускаются ЦФА, будут обслуживаться операторами информационных систем. Только российские юридические лица (включая кредитные организации, депозитарии и фондовые биржи), включенные Центральным банком России в соответствующий реестр, могут выступать в качестве таких операторов и только после их включения в такой реестр. Для регистрации лицо, желающее стать оператором информационной системы, должно утвердить и получить согласие Центрального банка России на правила информационной системы, которое необходимо подать вместе с заявлением о включении в реестр.

Закон содержит ряд требований как к лицам, занимающим должности в корпоративных органах оператора информационной системы (например, образование и опыт работы в соответствующей области, требования к репутации, такие как отсутствие судимости или административной дисквалификации и т.д.) и за деятельность оператора. Например, оператор должен обеспечить бесперебойную и непрерывную работу информационной системы, точность информации о ЦФА, содержащихся в записях информационной системы, и восстановление доступа держателей ЦФА к записям информационной системы, если такой доступ был утерян.

Вышеуказанные требования к деловой репутации также распространяются на лиц, имеющих право прямо или косвенно отчуждать 10% и более акций оператора информационной системы.

Надзор за деятельностью операторов информационных систем будет осуществлять Центральный банк России. Если оператор информационной системы не выполняет взятые на себя обязательства или не соблюдает требования, он может быть исключен из реестра Центральным банком России. Кроме того, оператор несет ответственность за убытки, понесенные любым пользователем информационной системы из-за, среди прочего, сбоев в работе системы, потери информации, хранящейся в информационной системе, или неточности предоставленной информации.

Любые транзакции с ЦФА будут осуществляться через оператора обмена ЦФА, который может действовать как посредник между сторонами транзакции, так и в качестве стороны транзакции в интересах третьей стороны. Кредитная организация или фондовая биржа может выступать в качестве такого биржевого оператора, а также любое российское юридическое лицо, если оно соответствует критериям, изложенным в Законе, в том числе если оно имеет (среди прочего): уставный капитал не менее 50 млн. руб.; чистые активы не менее 50 млн. руб.; и систему управления рисками в своей корпоративной структуре.

Как и операторы информационных систем, биржевые операторы будут зарегистрированы Центральным банком России в специальном реестре, а их юридические лица и лица, имеющие право распоряжаться 10% или более акциями, также будут подлежать квалификационным и репутационным требованиям. Как и операторы информационных систем, операторы обмена ЦФА могут быть исключены из реестра Центральным банком России [6].

В целях управления обменом ЦФА оператор биржи утверждает правила обмена ЦФА и получает согласие Центрального банка России на такие правила, которое необходимо подать вместе с заявкой на включение в реестр.

Одно и то же лицо может действовать как оператор информационной системы и оператор обмена ЦФА. На данный момент законодательство о цифровых финансовых активах в Российской Федерации проходит этап становления, в связи с чем невозможно избежать некоторых недостатков правового регулирования цифровых финансовых активов.

Рисунок 2. Пробелы законодательного регулирования ЦФА [составлено автором на основе [7]

К таким пробелам относятся:

- Цифровая валюта признана средством платежа и используется для инвестиций. Однако статья 14 прямо запрещает принимать криптомонеты в качестве вознаграждения за выполненную работу или реализованный товар.

- Регулятор вводит понятие «Оператор обмена ЦФА». По сути, это биржи, которые могут торговать монетами, выпущенными в РФ. Это значит, что все существующие платформы не соответствуют нормам российского законодательства и остаются нерегулируемыми.

- Документ не рассматривает вопросы, связанные с налогообложением криптомонет. Правовые последствия сделок с виртуальными активами пока остаются неясными.

В целом, законодательство не предусматривает регулирования всего спектра отношений по поводу создания и оборота цифровых активов, но он может стать одним из инструментов, которые в итоге обеспечат возможность полноценной работы криптоиндустрии в России.

Проведенный анализ показал, что правовое регулирование института цифровых финансовых активов только начинает встраиваться в законодательство России, возможно поэтому пока существует еще множество пробелов в части регулирования, контроля и надзора. В целом в настоящий момент взаимосвязь между цифровыми валютами и финансовым сектором остается слабой. Однако стремительный рост и широкое распространение цифровых валют создают возможность возникновения рисковых ситуаций на российском финансовом рынке. Необходимо развивать мониторинг правовых коллизий для выявления тенденций, потенциально создающих риски для финансовой стабильности, что является непростой задачей для законодателя.