Моделирование и прогнозирование развития страхового рынка Республики Узбекистан

Журнал: Научный журнал «Студенческий форум» выпуск №6(99)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №6(99)

Моделирование и прогнозирование развития страхового рынка Республики Узбекистан

Аннотация. Статья раскрывает сущность вопросов моделирования и прогнозирования развития страхового рынка Республики Узбекистан. А также в частности, укрепление и расширение базы обязательного страхования, развитие всех видов страхования, стимулирование развития страховых компаний во всех регионах республики, различных видов добровольного медицинского страхования и введение обязательного медицинского страхования, рост образовательного уровня специалистов страховых компаний.

Ключевые слова: страхование, прогноз, моделирование, развитие, стимулирование, функции.

Страхование уваляется важнейшим звеном экономической системы. Перспективы его развития неразрывно связаны с реформированием всей экономической системы. Сущность страхования заключается в аккумулировании их на возмещение потерь от неблагоприятных погодных условий и иных рисков. Как ни в какой другой отрасли предпринимательства, в страховой деятельности велика роль государственного воздействия. Страховой рынок является одним из важнейших сегментов рыночной экономики, роль которого, в социально-экономическом развитии государства, трудно переоценить.

В республике последовательно реализуются меры по созданию благоприятных условий для дальнейшего развития финансового рынка, расширения масштабов охвата населения качественными финансовыми услугами, поддержки деятельности страховых организаций, а также защиты прав и законных интересов потребителей в данной сфере.

В соответствие «Стратегии действий по пяти приоритетным направлениям развития Республики Узбекистан в 2017-2021 годах» целенаправленно осуществляется меры по дальнейшему развитию страхового рынка страны [2, c.1].

Страховыми компаниями удается стремительно наращивать объемы страховых операций в основном по накопительным видам страхования жизни. Главным стимулом данного роста являются созданные правительством страны благоприятные налоговые условия для физических лиц, пользующихся страховыми услугами по долгосрочному страхованию жизни. При этом следует отметить, что в 2018 году ставка налога на доход физических лиц была снижена до 12%, что может оказать влияние на тенденции и динамики объемов страховых премий в отрасли страхования жизни в последующие годы.

Причинно-следственные связи между основными показателями страхового рынка и социально-экономического развития региона изучена в работе Шипицына С. Е. [4, c.212]. В этой работе отмечена, что региональный страховой рынок находится в прямой пропорциональной зависимости от социально-экономического развития региона, в первую очередь от валового регионального продукта.

В работе Турсунова Р.Т., Алимова А.А. [3, c.223] выявлены взаимосвязь между совокупным объемом страховых премий и страховых выплат страхового рынка Республики Узбекистан. Доказано, что самым оптимальным является степенная регрессионная модель.

Целью данной работы является выявление зависимости между объемом страховых премий и объемом валового внутреннего продукта (ВВП) страны, и прогнозирования развития страхового рынка Республики Узбекистан. Для количественной оценки влияния ВВП республики к страховым премиям использован метод корреляционно-регрессионный анализ.

Для проведения исследования были использованы данные за 16 лет (период с 2003 по 2018 гг.), представленные на сайте Государственного комитета и Министерства финансов Республики Узбекистан [5,6].

Сначала определим корреляцию между объемов страховых премий и выплат. По вычисленной коэффициента корреляции сделан вывод о прямой сильной связи между ними, так как значение этого коэффициента находится в пределах +0,8 <R <+ 1.

Следующий шаг - подобрать функцию, наилучшим образом описывающую зависимость Y от Х, чтобы отклонения реальных значений параметра от модельных были малы. В данном случае можно выдвинуть гипотезы о линейном или нелинейном характере зависимости между переменными: влияние объема ВВП (Х) республики на совокупный объем страховых премий (Y) в текущих ценах описывается линейной либо нелинейной функцией. Этот вывод подтверждается характером разброса точек на корреляционном поле.

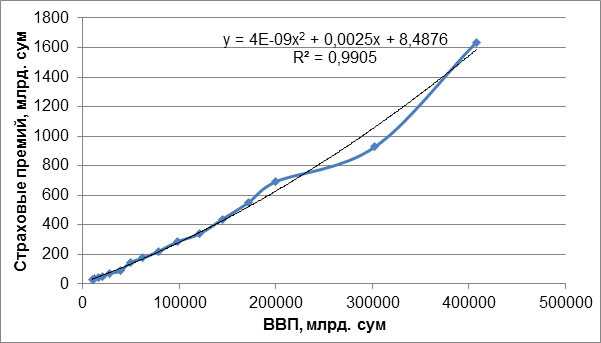

По результатам проведенного исследования построены линейная, полиномиальная, степенная, логарифмическая и экспоненциальная регрессионные модели рынка страховых услуг (рис. 1, 2).

Рисунок 1. Линейная регрессионная модель

Оценка качества построенной линейной регрессионной модели – основных характеристик исследуемых переменных уравнения парной регрессии Y от X и его параметров (рис. 1) показывает:

Коэффициент корреляции между страховыми премиями и ВВП равна 0,9883, а коэффициент детерминации равна 0,9767. Это означает, что 97,67 % вариации страховых премий объясняется вариацией ВВП. С увеличением ВВП на 1 млрд. сум страховые премий уменьшается в среднем на 53,626 млрд. сум.

Фактическое F-значение Фишера FФ=586,86. Сравнив его с критическим значением F-критерия, определяемым по заданным уровню значимости α=0,01 и числу степеней свободы к1=2-1=1 и к2=16-2=14 составляет Fкр=8,86. Таким образом, на основе FФ>Fкр выявленная зависимость величины страховых премий от объемов ВВП за 2003–2018 гг., носит неслучайный характер.

В построенной полиномиальной регрессионной модели – основных характеристик исследуемых переменных уравнения парной регрессии Y от X и его параметров (рис. 2) показывает:

Рисунок 2. Полиномиальная регрессионная модель

Коэффициент детерминации очень высокий, равен 0,9907. Это означает, что 99,07 % вариации страховых премий объясняется вариацией ВВП.

Фактическое F-значение Фишера Fф=692,42, которое намного больше его критического значения F-критерия (Fкр=8,86) по уровню значимости α=0,01. Что доказывает сильной зависимости величины страховых премий от объемов ВВП за 2003–2018 гг.

На основе регрессионной модели сделан прогноз совокупного объема страховых премий Республики Узбекистан на 2019-2022 гг. В качестве объема ВВП за прогнозируемый период Республики Узбекистан взять объем ВВП за предыдущие годы со средним темпом прироста 5% и средним индексом - дефлятора ВВП по отношению к ценам предыдущего года 116,4 %.[7, c.6].

Таблица 1.

Сопоставление прогнозного значения объема страховых премий и целевого показателя развития страхового рынка Республики Узбекистан на 2019-2022 гг. (трлн. сум)

|

Наименование показателя |

2019 г. |

2020 г. |

2021 г. |

2022 г. |

|

Совокупный объем страховых премий, рассчитанный по полиномиальной регрессионной модели (прогнозный показатель) |

2,2 |

2,9 |

3,8 |

5,0 |

|

Совокупный объем страховых премий (целевые показатели ускоренного развития страхового рынка [1, c. 29 ]. |

2,1 |

2,9 |

3,8 |

5,2 |

Согласно утверждённым целевыми показателями ускоренного развития страхового рынка Республики Узбекистан на 2019 – 2022 годы объем страховых премий составить, соответственно 2,1; 2,9; 3,8 и 5,2 триллион сум [1, c. 29]. Прогнозные значения совокупного объема страховых премий на 2019 – 2022 годы, рассчитанный по полиномиальной регрессионной модели являются, соответственно, 2,2; 2,9; 3,8 и 5,0 триллион сум. Отклонения прогнозного значения страховых премий от целевого значения составляют: 2019 году – 0,1 трлн. сум, в 2020 и 2021 годы – 0, 2022 году – 0,2 трлн. сум (таблица 1).

Важно подчеркнуть, что протяжений нескольких лет страховая деятельность страховщиков Узбекистана остается стабильной как по структуре участников рынка, так и составляющих страхового рынка.

Среди позитивных тенденций можно отметить постепенное снижение доли государственного участия в страховой деятельности, некоторое расширение региональной филиальной сети. Обнадеживающим моментом выглядит и рост инвестиционной активности регионального страхового рынка. Однако количественный рост рынка сопровождается неадекватными качественными изменениями: [8, c.21].

- доля страховых премий в ВВП остается низким;

- невысоко качество структуры инвестиций и наличие региональных инвестиционных диспропорций;

- в общем страховом портфеле страхование жизни имеет низкое значение.

Для дальнейшего развития страхового рынка необходимо обратить внимание на развитие условий для роста качественных параметров страховой деятельности. Это, в частности, укрепление и расширение базы обязательного страхования, развитие всех видов страхования, стимулирование развития страховых компаний во всех регионах республики, различных видов добровольного медицинского страхования и введение обязательного медицинского страхования, рост образовательного уровня специалистов страховых компаний, а также дальнейшее развитие страховой культуры населения.