ФОРМЫ ФИНАНСОВОЙ ПОДДЕРЖКИ МАЛОГО БИЗНЕСА В РОССИИ

Секция: 11. Экономика

XX Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

ФОРМЫ ФИНАНСОВОЙ ПОДДЕРЖКИ МАЛОГО БИЗНЕСА В РОССИИ

Малый бизнес является мобильной структурой, поэтому способен осваивать прогрессивные технологии. Однако у малых предприятий не достаточно ресурсов для приобретения лабараторно-исследовательской базы, и на оплату научных работников. Поэтому малые предприятия необходимо защищать и поддерживать как административными, так и экономическими методами.

Наиболее эффективные формы государственной поддержки предпринимателей являются: налоговое регулирование; усовершенствованное законодательство; кредитно-финансовое рычаги; методы стимулирования инновационной деятельности.

Исследование тенденций развития государственного стимулирования инновационной деятельности в России 2000—2011 гг. позволило установить, что в среднем рост расходов государства на реализацию прямых экономических методов и инструментов за рассматриваемый период составил 30 %.

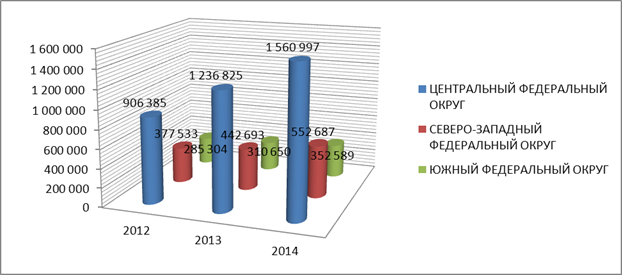

Рассмотрим влияние кредитного стимулирования на количество предприятий малого и среднего бизнеса, в том числе индивидуальных предпринимателей. Динамика объемов кредитования предприятий представлена на рисунке 1 [1].

Рисунок 1. Динамика объемов предоставленных кредитов субъектам малого и среднего предпринимательства по 30 крупнейшим банкам (по федеральным округам)

Темпы прироста объемов кредитования в Северо-Западном и Центральном федеральном округам практически равны между собой и составляют соответственно 24,85 % и 26,21 %. А в Южном федеральном округе уровень роста равен 13,5 %, что почти в два раза меньше. Причинами низких темпов роста кредитования являются уменьшение количества предприятий малого и среднего предпринимательства из-за неэффективной финансовой поддержки государства.

С помощью коэффициента Пирсона исследуем силу зависимости между объемом кредитования и количеством предприятий малого бизнеса в России.

Результаты анализа представлены в таблице 1.

Таблица 1.

Значение коэффициента Пирсона, в %

Коэффициент Пирсона по федеральным округам |

Малый бизнес |

ИП |

Центральный федеральный округ |

99,54 |

74,95 |

Северо-Западный федеральный округ |

99,24 |

52,42 |

Южный федеральный округ |

38,51 |

0,83 |

Необходимо принимать меры по обеспечению субсидирования части процентов по предоставляемым кредитам малому бизнесу в Центральном и Северо-Западном федеральном округах, количество предприятий напрямую зависит от объемов кредитования. При этом для индивидуальных предпринимателей исследуемая зависимость сильная только в Центральном Федеральном округе составляет 74,95 %. В Южном Федеральном округе необходимо реализовывать не кредитные программы по поддержке малого бизнеса, а создавать благоприятные административно-правовые нормы.

Ключевые характеристики подходов к формированию продуктового предложения заемщикам — субъектам МСП позволят увеличить объемы кредитования в Центрально и Северо-Западном федеральных округах. Принципиальные моменты, связанных с необходимостью наличия в банке постоянно действующего ряда кредитных продуктов, предназначенных для всех без исключения ниш сегмента малого и среднего предпринимательства. Постоянный процесс кредитования всего сегмента МСП в целом даст банку возможность отслеживать тенденции и изменения в потребительских предпочтениях клиентов, на основе чего банк сможет своевременно корректировать имеющийся продуктовый ряд, а также формировать различные целевые программы для отдельных ниш рыночного сегмента МСП.

Таким образом, вопрос наличия линейки стандартных кредитных продуктов, предназначенных для всех без исключения представителей малого и среднего предпринимательства, является очень важным. На практике это означает, прежде всего, наличие стандартизированных, заранее зафиксированных параметров, относящихся к так называемым «существенным условиям». Речь здесь идет о минимальных и максимально возможных суммах и сроках кредитования, а также о диапазонах процентных ставок по тому или иному кредитному продукту. Давать сейчас какие-либо рекомендации в части конкретных величин этих параметров не имеет смысла, так как формирование таких существенных условий происходит в каждом банке отдельно, исходя из рыночной ситуации в регионах присутствия и возможностей того или иного банка. Достаточно еще раз акцентировать внимание на том, что такая стандартизация существенных условий по всей линейке кредитных продуктов для МСП необходима. Остановимся более подробно на некоторых качественных характеристиках, важных при формировании профилей кредитных продуктов для клиентов МСП.

Как известно, конкурентоспособность банковских продуктов во многом определяется тем, насколько полно эти продукты соответствуют потребительским предпочтениям того клиентского сегмента, которому они предназначены. Иными словами, успех кроется в понимании особенностей функционирования целевого клиентского сегмента и, как следствие, в грамотном учете этих особенностей при формировании продуктового предложения. С учетом специфических особенностей ведения бизнеса клиентами МСП наиболее востребованными будут кредитные продукты, предназначенные для пополнения товарно-материальных запасов текущего бизнеса, инвестиционных вложений в объекты недвижимости, автотранспорт или оборудование, а также финансирование нового направления деятельности на фоне текущего бизнеса.

При этом практика показывает, что профили кредитных продуктов должны предусматривать возможность получения кредитов как единовременно, так и траншами. При этом размер очередного транша будет определяться заранее, в процессе обработки кредитной заявки, и зависеть от специфики кредитуемого бизнеса и его текущих потребностей. Такая форма выдачи кредита достаточно удобна как заемщику, так и банку. В этом случае банк контролирует процесс реализации проекта перед выдачей очередного транша, а заемщик уплачивает проценты за пользование кредитом только в той его части, которая в каждый конкретный момент времени действительно «работает» над реализацией проекта. Здесь же следует отметить, что траншевая форма выдачи кредита выгодна в случаях, когда на всю сумму кредита у заемщика не хватает залогового обеспечения.

Зачастую открытие нового направления бизнеса сопровождается закупкой нового оборудования либо автотранспорта. В этом случае клиент имеет возможность представить залоговое обеспечение сначала только на сумму первых получаемых траншей, которые предполагается использовать для закупки каких-либо основных средств. Оставшиеся суммы по одобренному кредиту заемщик получает после того, как оформит закупленные основные средства в качестве дополнительного залога. С использованием траншевого кредитования можно решать вопрос с достаточностью залогового обеспечения не только в случаях с финансированием новых направлений деятельности, но и при обычном кредитовании, например, на приобретение основных средств.

Кредитование клиентов МСБ подвержено значительным рискам в отличие от корпоративных клиентов. Причинами этого являются:

· отсутствие прозрачности финансовой и бухгалтерской отчетности, вызванное упрощенной системой ведения учета и отчетности; увеличение ставки кредитования для компенсации возможных потерь кредитной организации;

· отсутствие четких целей кредитования;

· ведение бизнеса клиента вне местонахождения банка;

· минимальная величина собственного капитала фирмы клиента;

· отказ в предоставлении банку информации о бизнесе клиента МСБ;

· отсутствие кредитной истории.

Некоторые банки готовы по условиям отдельных кредитных программ предоставлять кредиты без обеспечения. Однако суммы по таким кредитам невелики, процентные ставки выше, сроки кредитования не превышают 2 лет.

Как один из способов облегчения для клиента подготовки документов для получения кредита банки, практикуют оказание помощи в структурировании бизнеса клиента. Это позволяет клиенту адаптировать параметры своего бизнеса под требования банка для получения кредитов и повысить его прозрачность.

Таким образом, развитие рынка кредитования малого бизнеса зависит не только от банковской системы Российской Федерации, но также и от самих заемщиков, необходимо принимать комплексные меры по обеспечению прозрачности бизнеса предпринимателей, путем снижения налогового бремени. Банки, в свою очередь, должны модернизировать не только систему кредитования изнутри, но также мы предлагаем проводить специальные бизнес — тренинги для начинающих бизнесменов, что позволит увеличить финансовую и юридическую грамотность заемщиков.

Список литературы:

1. Общие объемы предоставленных кредитов субъектам малого и среднего предпринимательства (всего по Российской Федерации) — [Электронный ресурс] — Режим доступа. — URL: http://www.cbr.ru/statistics/UDStat.aspx?TblID=302-17 (дата обращения 23.12.2014).