НАЛОГОВОЕ ПЛАНИРОВАНИЕ И БЛАГОТВОРИТЕЛЬНОСТЬ

Секция: 11. Экономика

XVIII Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

НАЛОГОВОЕ ПЛАНИРОВАНИЕ И БЛАГОТВОРИТЕЛЬНОСТЬ

С каждым днем тема благотворительной деятельности в России становится все популярнее. Однако само понятие благотворительности до сих пор размыто. Спонсорство, меценатство, подача милостыни на улице, социальная ответственности бизнеса — абсолютно разные направления деятельности, которые хоть и связаны с благом, но при всем этом, носят непохожий характер. Именно поэтому благотворительная деятельность в нашей стране ассоциируется с эмоциональным порывом, желанием помочь. Казалось бы, какая связь может возникнуть между благотворительностью и налоговым планированием? Благотворительная деятельность предполагает добровольную передачу денежных средств тем, кто в них нуждается. Цель же налогового планирования — минимизация и оптимизация налоговых платежей. Тем не менее, здесь, как и любой деятельности необходима профессионально выстроенная и эффективно работающая коммерческая структура.

Согласно п. 3 ст. 39 Конституции РФ в нашей стране «поощряется благотворительность». Важно отметить, что в контексте не указано, выступает ли поощрение правом или обязанностью. Тем не менее, статья расположена в гл. 2 «Права и свободы человека и гражданина». Соответственно, осуществление благотворительной деятельности — право гражданина, а поощрение — обязанность государства.

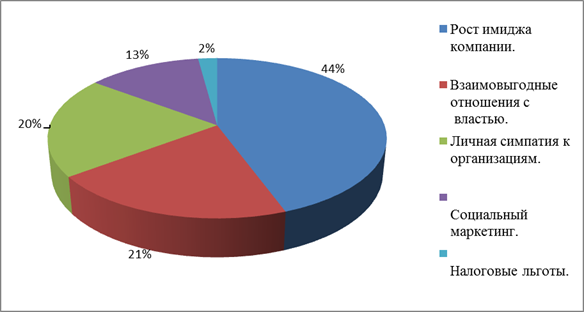

В конце 2013 года Ассоциация менеджеров проводила исследование, в котором приняли участие 100 крупнейших российских компаний, занимающихся благотворительностью. Всем генеральным директорам был задан вопрос: «Каковы причины заинтересованности вашей компании в благотворительной деятельности?» (Рис. 1). Ответы распределились следующим образом.

Рисунок 1. Причины заинтересованности компании в благотворительной деятельности [1, с. 5]?

Результаты исследования заставляют задуматься. Только 2 % респондентов указали, что одним из мотивов выступает — получение налоговых льгот. Возникает вопрос: «Государство за всех или каждый сам за себя?»

На сегодняшний день, существенная часть населения России нуждается в благотворительной помощи. Для того чтобы выстроить эффективно работающую систему, необходимо разобраться с участниками благотворительной деятельностью и их интересами (Таблица 1).

Таблица 1.

Основные участники благотворительной деятельности и их интересы

Субъект благотворительной деятельности |

Основные интересы |

Государство |

1. Привлечение негосударственных финансов и ресурсов для решения социально - значимых задач. 2. Контроль над движением денежных средств и их эффективное распределение. 3. Адресность и целевой характер использования бюджетных средств. 4. Решение проблемы отмывания доходов и уклонения от уплаты налогов юридическими и физическими лицами через осуществление благотворительной деятельности. |

Юридические лица (российские и иностранные) |

1. Социальная реклама, положительная репутация, рост имиджа компании. 2. Адресность и целевой характер использования благополучателем денежных средств. 3. Возможность получения налоговых и иных льгот. 4. Эффективная система организации благотворительной деятельности со стороны государства. 5. Простота налогового и бухгалтерского учета, минимальное количество затраченного времени на осуществление благотворительности. 6. Поддержка со стороны государства. |

Благотворители – физические лица |

1. Эффективно организованная система осуществления благотворительности. 2. Прозрачность распределения финансовых ресурсов. 3. Создание положительной репутации. 4. Простота процедуры благотворительной деятельности, минимальное количество затраченных сил и времени на составление отчетности. 5. Личный интерес (реализация нематериальных потребностей) 6. Стимулирование и поощрение со стороны государства. |

Благотворительные организации |

1. Создание надежного и постоянного круга источников финансирования. 2. Простота и прозрачность процедуры осуществления благотворительной деятельности. 3. Положительная репутация, рост имиджа организации. 4. Адресность и целевой характер финансирования. 5. Стимулирование. Работа за заработную плату, а не на «добровольческих началах». 6. Распространение информации в СМИ для привлечения внимания к проблемам общества. |

Благополучатели |

1. Получение необходимых финансовых ресурсов для решения конкретной проблемы. 2. Учет потребностей при получении благотворительной помощи. Возможность выбора. 3. Простота системы благотворительной деятельности, минимальное количество затраченных ресурсов на предоставление отчетности. |

«Недобросовестные» участники |

1. Уход от налогообложения, а также легализация «теневого капитала». |

В результате анализа интересов субъектов благотворительной деятельности в России, можно сделать вывод о том, что все участники (за исключением недобросовестных) нуждаются в надежной и эффективно-работающей системе благотворительности. Многие проблемы, на сегодняшний день, связаны с несовершенством законодательной базы, а также недостаточностью мер стимулирования. Рассмотрим на примерах положительные и отрицательные стороны налоговых льгот, которые сегодня использует наше государство для поощрения благотворительной деятельности:

1. Налог на прибыль.

В соответствии со ст. 270 НК РФ налогооблагаемая прибыль организации не уменьшается на следующие расходы:

· стоимость безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходы, связанные с такой передачей (п. 16 ст. 270 НК РФ);

· целевые отчисления, произведенные налогоплательщиком на содержание некоммерческих организаций (НКО) и ведение ими уставной деятельности (п. 34 ст. 270 НК РФ).

Важно отметить, что до 2002 г. организации имели право не более 5 % своей прибыли направить на благотворительность, а также уменьшить НБ на документально подтвержденные расходы. Однако сегодня компании могут жертвовать средства только из чистой прибыли, об уменьшении налоговой базы и вовсе речи не идет. С точки зрения эффективного и законного построения схем благотворительной деятельности для уменьшения налоговой нагрузки на благотворителя, организациям невыгодно заниматься данным видом деятельности.

В последнее время огромной популярностью пользуется «социальная реклама». На мой взгляд, использование данного термина некорректно, так как определение социальной рекламы, указанное в пп. 11 ст. 3 ФЗ «О рекламе» от 13.03.2006 № 38-ФЗ, противоречит общему определению и сущности понятия рекламы. В первую очередь, «социальная реклама» направлена не на получение прибыли, а на привлечение внимания общества к острым проблемам. В соответствии пп. 48.4 ст. 264 НК РФ затраты компании, связанные с безвозмездным оказанием услуг по изготовлению и/или распространению социальной рекламы, могут быть учтены в «прибыльных» (без суммарного ограничения). Однако, несмотря на разное предназначение коммерческой и социальной рекламы, их носители совпадают: журналы, буклеты, радио, вывески, сайты. Возникает вопрос: «Почему носители рекламы должны работать бесплатно?» Любая деятельность приводит к дополнительным затратам, которые могут стать проблемой при принятии решения о бесплатном размещении социальной рекламы. Более того, получение бесплатной услуги не является пожертвованием, соответственно, не попадает под льготу. Парадокс описанной налоговой льготы заключается в том, что благотворительная деятельность организаций может привести к налогообложению без получения прибыли.

2. НДС.

В соответствии с пп. 12 п. 3 ст. 149 НК РФ, «безвозмездная передача товаров, работ, услуг, имущественных прав в рамках благотворительной деятельности освобождается от обложения НДС при условии, что такая деятельность осуществляется в соответствии с Федеральным законом № 135-ФЗ. Единственное исключение составляют подакцизные товары.

3. НДФЛ.

НК РФ предусматривает налоговые льготы не только для организаций, занимающихся благотворительностью, но и для физических лиц. Согласно ст. 219 НК РФ, «физические лица, занимающиеся благотворительной деятельностью, имеют право на социальный налоговый вычет, не превышающий 25 % его годового дохода, облагаемого по ставке 13 %». Исходя из указанной нормы, становится понятно, что возможность уменьшения НДФЛ для нерезидентов, в рамках рассматриваемой темы, не представляется возможной. Одно из условий получения вычета - оказание благотворительной помощи «организациям, деятельность которых имеет социальную направленность» [5, ст. 219]. В соответствии со ст. 11 НК РФ «под организациями в налоговых отношениях понимаются только юридические лица». Таким образом, если финансовая помощь будет оказана гражданином физическому лицу, то уменьшить налоговую базу невозможно.

Также важно отметить, что в соответствии НК РФ для получения социального вычета, перечисление на благотворительность обязательно должно быть сделано в денежной форме [6]. Однако согласно ст. 582 ГК РФ «пожертвованием признается дарение вещи или права в общеполезных целях». Резюмируя вышесказанное, следует, что передача денежных средств является лишь одним из возможных способов оказания благотворительной помощи. Таким образом, ограниченное толкование налоговиками пп. 1 п. 1 ст. 219 НК РФ противоречит п. 3 ст. 39 Конституции РФ, которая в свою очередь закрепляет положения о том, что «в России поощряются благотворительность», о чем свидетельствует арбитражная практика [7; 8].

4. Налоговое стимулирование благотворительной деятельности на региональном и местном уровнях.

Региональным властям и органам местного самоуправления предоставляются полномочия по установлению дополнительных льгот. К примеру, в соответствии с п. 1 ст. 284 НК РФ законодательные власти субъектов РФ «имеют право уменьшать для отдельных категорий налогоплательщиков ставки налога на прибыль в части, подлежащей зачислению в региональный бюджет» (с 18 до 13,5 %)». Однако, боясь дефицита бюджета, власти регионов крайне редко идут на введение новых налоговых льгот и стимулирование благотворительной деятельности.

Анализ мер налогового стимулирования свидетельствует о невыгодности осуществления благотворительности. С целью повышения эффективности действующего российского законодательства в области благотворительности, предлагается рассмотреть методы государственного поощрения благотворительной деятельности на основании зарубежного опыта. Наибольшее внимание в работе уделено США и Китаю. Выбор именно этих стран неслучаен. В соответствии с анализом CAF «Мировой рейтинг благотворительности-2012», США занимает почетное первое место по статистическим данным пяти предшествующих лет. Что же касается Китая, то эта страна сумела построить эффективно работающую модель контроля над благотворительной деятельностью (Таблица 1).

Таблица 1.

Стимулирование благотворительной деятельности и меры контроля со стороны государства в США и Китае

|

США |

Китай |

Государственное стимулирование благотворительной деятельности |

· благотворительные организации освобождены от корпоративного налога на доход на федеральном уровне, независимо от своей юридической формы. (Sec. 501 (c) Internal Revenue Code); · благотворительные выплаты подлежат вычету из налоговой базы: для физических лиц — не более 50 % годового дохода, для корпораций — не более 10 %. (Sec. 170 (b) Internal Revenue Code); · благотворительные выплаты освобождены от налога на дарение [3]; · акция президента Буша: в 1998 г. больницы при религиозных организациях получили более 45 млрд. $ из государственных средств [12, с. 11]. |

· освобождение предприятий, организаций и частных лиц от предпринимательского налога; · благотворительные организации освобождаются от налога на прибыль предприятий; · пособия благотворительного характера, не подлежат обложению подоходным налогом; · от налогов на недвижимое имущество освобождаются те владельцы, которые используют его для некоммерческих нужд [9, c. 13] |

Меры контроля [9, с. 15] |

· благотворительным организациям запрещена политическая и миссионерская деятельность; · благотворительные организации обязаны сдавать государственную отчетность о своей деятельности, а также предоставлять копию отчета по запросу любому желающему · развита система индикаторов рисков сотрудничества 163 государства (в выявлении случаев финансирования терроризма). |

· Китайская благотворительная федерация является единственной в общегосударственной общественной организацией, подразделения которой расположены на территории всей страны (на учете более 280 тыс. благотворительных организаций). |

Две описанные модели эффективно работающей системы благотворительной деятельности диаметрально противоположны. В Китае все неправительственные благотворительные организации рассматриваются, как часть политической системы, полностью подконтрольной правительству. Основная же помощь некоммерческим организациям в США предоставляется напротив, — частными фондами. Но, и в том и другом случае государство считает целесообразным уменьшать НБ по налогу на прибыль организации на величину расходов, направленных на благотворительность в допустимых пределах. Интересно отметить, что в России до 2002 г. организации имели право не более 5 % своей прибыли направить на благотворительность, а также уменьшить НБ на документально подтвержденные расходы. Однако сегодня компании могут жертвовать средства только из чистой прибыли, об уменьшении налоговой базы и вовсе речи не идет. С точки зрения эффективного и законного построения схем благотворительной деятельности для уменьшения налоговой нагрузки на благотворителя, организациям в нашей стране невыгодно заниматься данным видом деятельности.

Крайне результативна, модель государственного стимулирования корпоративной благотворительности во Франции: государство позволяет компаниям вычитать из общей суммы подоходного налога (не из НБ, как в большинстве стран мира) до 60 % взноса, направленного на реализацию социального проекта, в общей сумме — до 5 % всего оборота компании. Однако, если сумма, направленная на благотворительную деятельность больше 5 % оборота, то размер взноса может быть вычтен из налогов в течение пяти последующих лет [13, c. 27].

Проанализировав законодательства разных стран, на мой взгляд, к наиболее эффективным и необычным методам государственного стимулирования благотворительной деятельности также можно отнести следующие формы поощрений (Таблица 2).

Таблица 2.

Методы государственного стимулирования благотворительной деятельности

Страна |

Государственное стимулирование |

Венгрия, Словакия |

1 % всех уплаченных в бюджетную систему налогов, по волеизъявлению налогоплательщика, может быть направлен на благотворительность [13, c. 38] |

Канада «корпоративное гражданство» |

Для того чтобы компания получила «корпоративное гражданство» необходимо одновременное выполнение 4 условий[1]: · не менее 1 % прибыли до удержания налога ежегодно перечисляется на благотворительность; · прозрачность и открытость используемых денежных средств; · поддержка не менее одного общественно значимого проекта в год; · публикация ежегодной отчетности своего участии в социально значимых программах. · Экономические стимулы со стороны государства: специальные заказы. · Нематериальное стимулирование: присуждается логотип, свидетельствующий о признании ее организацией, вносящей вклад в общественную жизнь. |

Канада, Программа «обучение действием» |

В основе — совмещение процесса образования / работы с общественно полезной деятельностью. Программа носит экспериментальный характер. На сегодняшний день применяется только по отношению к школьникам: старшеклассники обязаны отрабатывать не менее 40 часов в год в качестве волонтеров, что дает им преимуществ при поступлении в высшие учебные заведения Канады. При удачном эксперименте данная программа будет распространяться и на работников корпораций [13, c. 52] |

Зарубежные страны уделяют огромное внимание благотворительной деятельности: государственная поддержка, простая процедура регистрации, налоговые льготы. К сожалению, в нашей стране такой активности со стороны государства не наблюдается. Однако, ежегодно российские компании выделяют на реализацию социальных программ не менее 79 млрд. руб. Каждая вторая крупная организация формирует благотворительный бюджет и направляет от 11 до 17 % чистой прибыли на благотворительность [2, c. 87] Создание прозрачной и эффективно работающей системы благотворительной деятельности — компромисс интересов, как общества, так и государства. В ходе анализа действующего российского законодательства и зарубежного опыта предложена одна из возможных моделей развития системы благотворительной деятельности.

Для решения проблемы коммуникации «благодаритель — благополучатель» и удовлетворения всеобщего интереса «адресности и целевого расходования денежных средств» предлагается создание единого государственного органа — Фонд национальной благотворительности. Это позволит решить сразу две задачи. К сожалению, организации и физические лица, которые готовы начать заниматься благотворительной деятельностью и имеют все необходимые ресурсы, зачастую сталкиваются с проблемой поиска «кому помочь». Именно поэтому, одним из направлений деятельности Фонда национальной благотворительности должна выступить обязанность по ведению государственного реестра всех благотворительных организаций. В свою очередь, субъекты Российской Федерации могли бы вести реестр конкретных благополучателей с указанием вида и размера необходимой им благотворительной помощи. Данные изменения позволили бы направить благотворительную деятельность в правильное русло, а также сделать систему максимально прозрачной. Вторым направлением деятельности Фонда может выступить непосредственная работа с благодарителями: привлечение средств в некоммерческий сектор, оказание помощи коммерческим структурам в управлении благотворительными программами, а также ведение реестра компаний и физических лиц, постоянно занимающихся благотворительностью, с целью предоставления налоговых льгот со стороны государства.

Также необходимо создание органов контроля над благотворительной деятельностью во всех субъектах РФ, на которых будет возложена обязанность мониторинга объемов денежных средств, полученных благополучателями и их целевое использование. Органы контроля и Фонд Национальной благотворительности должны работать сообща. Данная система органов позволит предотвратить использование благотворительной деятельности в корыстных интересах.

Следующим ключевым моментом выступает необходимость внесения изменений в НК РФ: право уменьшить НБ по налогу на прибыль на расходы, направленные на благотворительную деятельность (но не более 10 % годового дохода организации). Также, на мой взгляд, необходимо введение дополнительных налоговых льгот, для тех компаний, которые перечисляют на благотворительность не менее 10 % чистой прибыли ежегодно. Было бы целесообразно разработать закон «О национальной компании». За идею национальной компании выступает глава и крупный акционер одной из ведущих российских ТНК «ЛУКОЙЛа» — В. Алекперов. В 2010 г. он предложил внести в действующее законодательство наряду с понятиями «частная собственность» и «государственная собственность», понятие «национальная компания» [4]. По мнению В. Алекперова, национальной должна называться компания, которая зарегистрирована в России, является крупным налогоплательщиком (формирует не менее 5 % госбюджета) и торгуется на российских биржах [4]. Она должна тратить на социальные проекты не менее 1 % выручки. На мой взгляд, если национальная компания в течение 3 последовательно идущих лет перечисляет на благотворительную деятельность не менее 10 % чистой прибыли, то она имеет право не только уменьшать налоговую базу на величину расходов, направленных на благотворительную деятельность, но и применять пониженную ставку налога на прибыль, к примеру — 10 %.

Это приведет к значительному снижению риска перехода национальной компании под контроль иностранных ТНК, что крайне актуально в связи с введением санкций по отношению к России. Для наиболее простого восприятия представленной системы благотворительной деятельности, я попыталась представить ее схематично (Рис. 2).

Рисунок 2. Возможная модель организации системы благотворительной деятельности в России

Также отдельного рассмотрения требует нематериальное стимулирование благотворительной деятельности. Географический анализ показал, что в 2012 году 74 % зафиксированных пожертвований физических лиц было выделено благотворителями, проживающими в Москве [3, с. 8] Интересно отметить, что самые крупные пожертвования 2012 года были переведены физическими лицами, большая часть, которых попросту неизвестна, — «анонимная помощь». Парадокс, но отмена налоговых льгот превратила благотворительность в убыточное мероприятие, которое выгоднее «уводить в тень» и оказывать помощь анонимно. Вызывает удивление рост благотворительности в России, несмотря на отсутствие государственного стимулирования.

Подводя итоги работы, важно отметить, что идеальных налоговых условий для всех не существует ни в одной стране мира. Государство не может отвечать за всех. Необходимо поднимать приоритет национальных интересов России как основных ориентиров ее государственной политики. Изменение системы благотворительной деятельности в России приведет к значительному снижению риска перехода национальной компании под контроль иностранных ТНК, что крайне актуально в связи с введением санкций. В любом случае идеальных налоговых условий не существует ни в одном государстве мира. Однако, «пусть лучше бизнесмены ведут свое дело честно, чем отдают часть сверхприбыли на благотворительность».

Список литературы:

1. Аналитический отчет по результатам исследования Ассоциации менеджеров «Социальная роль бизнеса в общественном развитии: корпоративная благотворительность и спонсорство» // — [Электронный ресурс] / Режим доступа: http://www.cgp.ru/pdfs/amr2001.pdf.

2. Балашов А.М. Предпринимательство и благотворительность как институты рыночной экономики: 1861 г. — начало XXI в.: автореф. дис. … канд. экон. наук. М., 2006.

3. Исследование, проведенное консалтинговым отделом банка Великобритании Coutts // Миллионы на благо: исследование частной благотворительности России 2013 / [Электронный ресурс] / Режим доступа:http://philanthropy.coutts.com/media/49391/MDDReport_russ_Final_Oct13.pdf/.

4. Лютова М., Гавшина О. Национальная идея // Ведомости. 2011.

5. НК РФ от 31.07.1998 № 146-ФЗ. — [Электронный ресурс] // Режим доступа: http://www.consultant.ru/popular/nalog1/.

6. Письмо Минфина России от 02.03.2010 г. № 03-04-05/8-78 // — [Электронный ресурс] / Режим доступа: http://forum.zakonia.ru/showthread.php?t=102777.

7. Постановление ФАС СЗО от 17.11.2005 № А56-11300/2005.

8. Постановление ФАС УО от 08.12.2008 № Ф09-9086/08-С2, Постановлением ФАС ПО от 28.06.2006 по делу № А12-29703/05-С51.

9. Саламон Л.М., Анхайер Г.К. (при участии национальных исполнителей международного проекта «Сравнительные исследования некоммерческого сектора»). Появляющийся сектор. Новые данные // О взаимодействии организаций третьего сектора (НКО) с государственными органами в сфере социальной политики. Международный опыт. М., 1999. См.: http://www.spcenter. ru/publics/sborn.htm.

10. Смит Т. Благотворительность и помощь бедным в Европе: современный период // Благотворительность в России. 2004/2005: Исторические и социально-экономические исследования. СПб., 2005. С.

11. Федеральный закон от 11.08.1995 г. № 135-ФЗ «О благотворительной деятельности и благотворительных организациях».

12. Highlights of Foundations Yearbook. Foundations Series, July 2009 / Foundations Center. См.: http://foundationcenter.org/gainknowledge/research/pdf/fy2009_ highlights.pdf

13. Community Foundations of Canada. Giving in Canada Keeps Growing. News Release. 17.04.2008. См.: http://www.cfc-fcc.ca/doc/whatsnew_docs/2007 %20 news %20release.pdf.

[1] Community Foundations of Canada. Giving in Canada Keeps Growing. News Release. 17.04.2008. См.: http://www.cfc-fcc.ca/doc/whatsnew_docs/2007%20 news%20release.pdf