Инвестиционная привлекательность предприятий строительной отрасли Самарской области

Журнал: Научный журнал «Студенческий форум» выпуск №17(153)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №17(153)

Инвестиционная привлекательность предприятий строительной отрасли Самарской области

Аннотация. Точная и своевременная оценка инвестиционной привлекательности имеет весомое значение как для потенциального инвестора, так и для субъекта хозяйствования особенно в современных условиях ограниченности ресурсов, как следствия мировой санкционной политики в отношении РФ. Ключевая роль данного вида оценки в процессе инвестирования заключается в должном определении основных финансово-экономических показателей функционирования компании, привлекаемой инвестиционные ресурсы, а также в точном выявлении перспектив развития организации с целью достижения предопределенного уровня конечного финансового результата.

Abstract. An accurate and timely assessment of investment attractiveness is of great importance both for a potential investor and for a business entity, especially in modern conditions of limited resources, as a consequence of the global sanctions policy against the Russian Federation. The key role of this type of assessment in the investment process is to properly determine the main financial and economic indicators of the company's functioning, attracted investment resources, as well as to accurately identify the development prospects of the organization in order to achieve a predetermined level of the final financial result.

Ключевые слова: инвестиции, инвестиционная привлекательность, строительная компания, строительная отрасль.

Keywords: investments, investment attractiveness, construction company, construction industry.

Проблема оценки инвестиционной привлекательности является весьма актуальной. Благодаря точной оценке инвестиционной привлекательности субъект хозяйствования может своевременно определить, как свои слабые, так и сильные стороны для повышения уровня возможностей и конкурентных преимуществ.

Целью статьи является оценка инвестиционной привлекательности предприятий строительной отрасли ООО «Строймонолит», ООО «ССК-ДОМ», ООО «Градостроитель» посредством применения семифакторной модели.

1. Оценка инвестиционной привлекательности ООО «Строймонолит».

Исходные данные для определения инвестиционной привлекательности ООО «Строймонолит» в соответствии с семифакторной моделью приведены в таблице 1.

Таблица 1.

Индекс частных показателей семифакторной модели оценки инвестиционной привлекательности ООО «Строймонолит»

|

Показатель |

2018 г. |

2019 г. |

2020 г. |

|

Показатель чистой рентабельности продаж |

-6,1261 |

0,0437 |

-0,6266 |

|

Показатель оборачиваемости оборотных средств |

0,0643 |

0,3694 |

0,1581 |

|

Показатель текущей ликвидности |

1,1241 |

1,2132 |

1,1024 |

|

Соотношение краткосрочных обязательств и дебиторской задолженности |

0,8904 |

0,9119 |

0,9898 |

|

Соотношение дебиторской и кредиторской задолженности |

1,1233 |

1,0977 |

1,0167 |

|

Соотношение кредиторской задолженности и величины заемных ресурсов |

0,9998 |

0,9991 |

0,9937 |

|

Соотношение заемного капитала и актива баланса |

0,8896 |

0,8243 |

0,9071 |

|

Чистая рентабельность активов |

-0,3938 |

0,0161 |

-0,0990 |

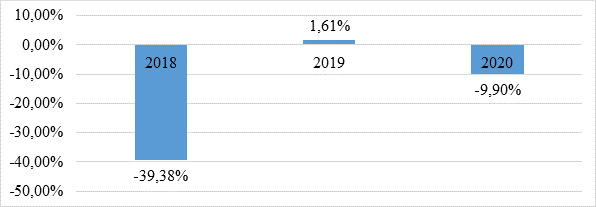

Отраженная в таблице 1 семифакторная модель довольно широко характеризует факторы, которые оказывают влияние на чистую рентабельность активов. Включенные в модель, факторы в той или иной мере оказывали влияние на отрицательное значение чистой рентабельности активов значение которого составляло -39,38% в 2018 г. 1,61% в 2019 г. и -9,90% в 2020 г. (рисунок 1).

Для повышения инвестиционной привлекательности компании необходимо добиваться роста чистой рентабельности продаж и контролировать долю кредиторской задолженности в заемном капитале.

Рисунок 1. Динамика показателя чистой рентабельности активов ООО «Строймонолит», %

Далее по каждому частному направлению определим индекс относительного изменения, представляющий собой отношение показателя отчетного периода к базовому (таблица 2).

Таблица 2.

Частные показатели семифакторной модели оценки инвестиционной привлекательности ООО «Строймонолит»

|

Показатель |

Индекс изменения показателя |

Среднегодовой индекс роста за период 2018-2020 гг. |

|

|

2019 г. |

2020 г. |

||

|

Показатель чистой рентабельности продаж |

-0,0071 |

-14,3486 |

-7,1779 |

|

Показатель оборачиваемости оборотных средств |

5,7467 |

0,4279 |

3,0873 |

|

Показатель текущей ликвидности |

1,0792 |

0,9086 |

0,9939 |

|

Соотношение краткосрочных обязательств и дебиторской задолженности |

1,0241 |

1,0854 |

1,0548 |

|

Соотношение дебиторской и кредиторской задолженности |

0,9772 |

0,9262 |

0,9517 |

|

Соотношение кредиторской задолженности и величины заемных ресурсов |

0,9993 |

0,9947 |

0,9970 |

|

Соотношение заемного капитала и актива баланса |

0,9266 |

1,1005 |

1,0136 |

|

Интегральный индекс инвестиционной привлекательности |

-0,0410 |

-6,1402 |

-22,3423 |

|

Совокупный индекс инвестиционной привлекательности |

0,2515 |

||

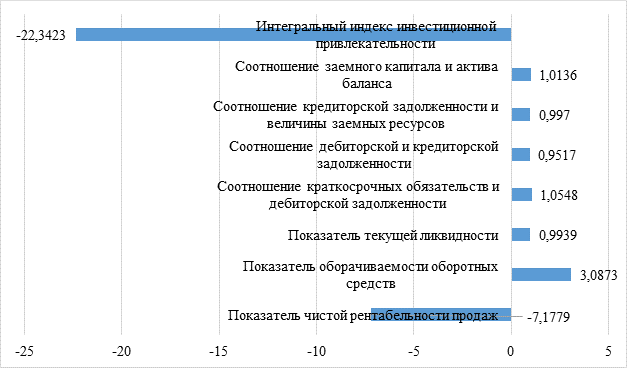

Более наглядно, среднегодовую величину индекса роста показателей семифакторной модели оценки инвестиционной привлекательности ООО «Строймонолит» можно увидеть на рисунке 2.

Рисунок 2. Среднегодовой индекс роста показателей семифакторной модели оценки инвестиционной привлекательности ООО «Строймонолит»

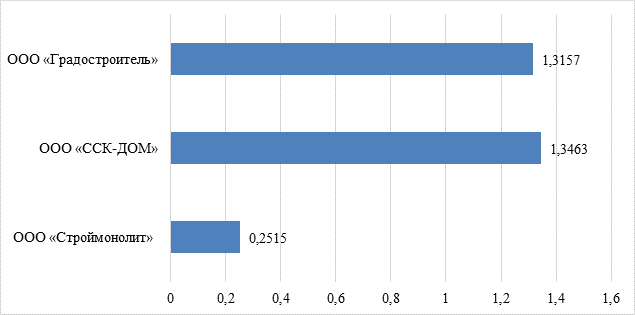

Значение среднегодового интегрального индекса инвестиционной привлекательности ООО «Строймонолит» за период 2018-2020 гг. гораздо ниже 1 (-22,3423), т.е. организация инвестиционно-непривлекательная.

При этом, совокупный индекс инвестиционной привлекательности ООО «Строймонолит» за период 2018-2020 гг. равно 0,2515, и учитывая результаты выше проведенного анализа, предприятие на данный момент не является инвестиционно-привлекательным для инвесторов.

2. Оценка инвестиционной привлекательности ООО «ССК-ДОМ».

Исходные данные для определения инвестиционной привлекательности ООО «ССК-ДОМ» в соответствии с семифакторной моделью приведены в таблице 3.

Таблица 3.

Индекс частных показателей семифакторной модели оценки инвестиционной привлекательности ООО «ССК-ДОМ»

|

Показатель |

2018 г. |

2019 г. |

2020 г. |

|

Показатель чистой рентабельности продаж |

0,0120 |

0,0044 |

0,0084 |

|

Показатель оборачиваемости оборотных средств |

2,0624 |

3,3770 |

4,1358 |

|

Показатель текущей ликвидности |

1,3148 |

1,2358 |

1,1766 |

|

Соотношение краткосрочных обязательств и дебиторской задолженности |

4,3051 |

1,5817 |

2,3818 |

|

Соотношение дебиторской и кредиторской задолженности |

0,2581 |

0,6597 |

0,4240 |

|

Соотношение кредиторской задолженности и величины заемных ресурсов |

0,9001 |

0,8998 |

0,9582 |

|

Соотношение заемного капитала и актива баланса |

0,7587 |

0,8528 |

0,8353 |

|

Чистая рентабельность активов |

0,0246 |

0,0147 |

0,0332 |

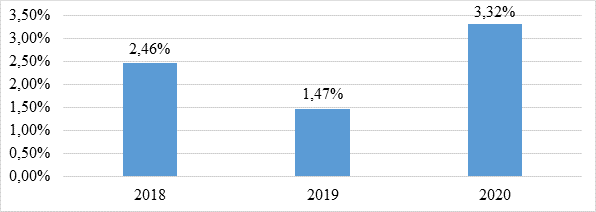

Описанная в таблице 3 семифакторная модель широко характеризует факторы, которые оказывают влияние на чистую рентабельность активов. Включенные в модель, факторы в той или иной мере оказывали влияние на отрицательное значение чистой рентабельности активов значение которого составляло -2,46% в 2018 г. 1,47% в 2019 г. и 3,32% в 2020 г. (рисунок 3).

Рисунок 3. Динамика показателя чистой рентабельности активов ООО «ССК-ДОМ», %

Далее по каждому частному направлению определим индекс относительного изменения, представляющий собой отношение показателя отчетного периода к базовому (таблица 4).

Таблица 4.

Частные показатели семифакторной модели оценки инвестиционной привлекательности ООО «ССК-ДОМ»

|

Показатель |

Индекс изменения показателя |

Среднегодовой индекс роста за период 2018-2020 гг. |

|

|

2019 г. |

2020 г. |

||

|

Показатель чистой рентабельности продаж |

0,3682 |

1,9126 |

1,1404 |

|

Показатель оборачиваемости оборотных средств |

1,6374 |

1,2247 |

1,4311 |

|

Показатель текущей ликвидности |

0,9399 |

0,9521 |

0,9460 |

|

Соотношение краткосрочных обязательств и дебиторской задолженности |

0,3674 |

1,5059 |

0,9366 |

|

Соотношение дебиторской и кредиторской задолженности |

2,5564 |

0,6428 |

1,5996 |

|

Соотношение кредиторской задолженности и величины заемных ресурсов |

0,9997 |

1,0648 |

1,0322 |

|

Соотношение заемного капитала и актива баланса |

1,1240 |

0,9795 |

1,0518 |

|

Интегральный индекс инвестиционной привлекательности |

0,5979 |

2,2517 |

2,5112 |

|

Совокупный индекс инвестиционной привлекательности |

1,3463 |

||

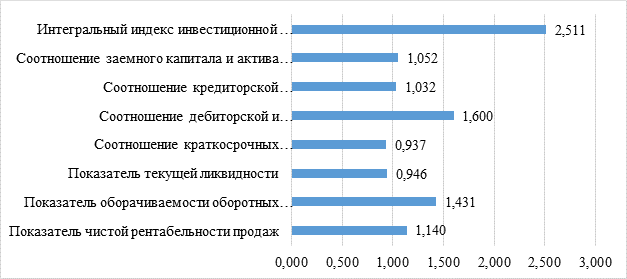

Более наглядно, среднегодовую величину индекса роста показателей семифакторной модели оценки инвестиционной привлекательности ООО «ССК-ДОМ» можно увидеть на рисунке 4.

Рисунок 4. Среднегодовой индекс роста показателей семифакторной модели оценки инвестиционной привлекательности ООО «ССК-ДОМ»

Значение среднегодового интегрального индекса инвестиционной привлекательности ООО «ССК-ДОМ» в 2020 г. превышает 1 (2,5112), т.е. организация инвестиционно-привлекательная.

При этом, совокупный индекс инвестиционной привлекательности ООО «ССК-ДОМ» за период 2018-2020 гг. равно 1,3463, и учитывая результаты выше проведенного анализа, предприятие на данный момент является инвестиционно-привлекательным для инвесторов.

3. Оценка инвестиционной привлекательности ООО «Градостроитель».

Исходные данные для определения инвестиционной привлекательности ООО «Градостроитель» в соответствии с семифакторной моделью приведены в таблице 5.

Таблица 5.

Индекс частных показателей семифакторной модели оценки инвестиционной привлекательности ООО «Градостроитель»

|

Показатель |

2018 г. |

2019 г. |

2020 г. |

|

Показатель чистой рентабельности продаж |

0,0283 |

0,0238 |

0,0211 |

|

Показатель оборачиваемости оборотных средств |

5,9952 |

5,7725 |

12,8744 |

|

Показатель текущей ликвидности |

1,0502 |

1,1071 |

1,0223 |

|

Соотношение краткосрочных обязательств и дебиторской задолженности |

2,5140 |

3,5797 |

3,7667 |

|

Соотношение дебиторской и кредиторской задолженности |

0,3978 |

0,2794 |

0,2655 |

|

Соотношение кредиторской задолженности и величины заемных ресурсов |

1,0000 |

1,0000 |

1,0000 |

|

Соотношение заемного капитала и актива баланса |

0,7882 |

0,7618 |

0,6633 |

|

Чистая рентабельность активов |

0,1403 |

0,1157 |

0,1846 |

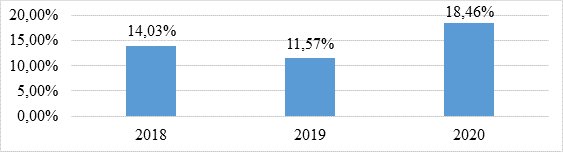

Описанная в таблице 5 семифакторная модель широко характеризует факторы, которые оказывают влияние на чистую рентабельность активов. Включенные в модель, факторы в той или иной мере оказывали влияние на отрицательное значение чистой рентабельности активов значение которого составляло 14,03% в 2018 г. 11,57% в 2019 г. и 18,46% в 2020 г. (рисунок 5).

Рисунок 5. Динамика показателя чистой рентабельности активов ООО «Градостроитель», %

Далее по каждому частному направлению определим индекс относительного изменения, представляющий собой отношение показателя отчетного периода к базовому (таблица 6).

Таблица 6.

Частные показатели семифакторной модели оценки инвестиционной привлекательности ООО «Градостроитель»

|

Показатель |

Индекс изменения показателя |

Среднегодовой индекс роста за период 2018-2020 гг. |

|

|

2019 г. |

2020 г. |

||

|

Показатель чистой рентабельности продаж |

0,8404 |

0,8899 |

0,8651 |

|

Показатель оборачиваемости оборотных средств |

0,9629 |

2,2303 |

1,5966 |

|

Показатель текущей ликвидности |

1,0542 |

0,9234 |

0,9888 |

|

Соотношение краткосрочных обязательств и дебиторской задолженности |

1,4239 |

1,0522 |

1,2381 |

|

Соотношение дебиторской и кредиторской задолженности |

0,7023 |

0,9504 |

0,8263 |

|

Соотношение кредиторской задолженности и величины заемных ресурсов |

1,0000 |

1,0000 |

1,0000 |

|

Соотношение заемного капитала и актива баланса |

0,9665 |

0,8707 |

0,9186 |

|

Интегральный индекс инвестиционной привлекательности |

0,8245 |

1,5958 |

1,2836 |

|

Совокупный индекс инвестиционной привлекательности |

1,3157 |

||

Более наглядно, среднегодовую величину индекса роста показателей семифакторной модели оценки инвестиционной привлекательности ООО «Градостроитель» можно увидеть на рисунке 6.

Рисунок 6. Среднегодовой индекс роста показателей семифакторной модели оценки инвестиционной привлекательности ООО «Градостроитель»

Значение среднегодового интегрального индекса инвестиционной привлекательности ООО «Градостроитель» в 2020 г. превышает 1 (1,5958), т.е. организация инвестиционно-привлекательная.

При этом, совокупный индекс инвестиционной привлекательности ООО «Градостроитель» за период 2018-2020 гг. равно 1,3157, и учитывая результаты выше проведенного анализа, предприятие на данный момент является инвестиционно-привлекательным для инвесторов.

Таким образом, на основании сопоставления полученных результатов, можно отметить, что из трёх организаций, лишь ООО «Строймонолит» является инвестиционно-непривлекательной за период 2018-2020 гг. (рисунок 7).

Рисунок 7. Соотношение частного показателя семифакторной модели оценки инвестиционной привлекательности организаций строительной отрасли

Таким образом, ситуация в условиях ООО «Стоймонолит» является наихудшей. Но при всем, это все три компании развиваются довольно нестабильно, эксперты считают, что спад в строительстве вызван комплексом факторов. В частности, у потенциальных покупателей стало меньше денег. Это объясняли вынужденным переходом в онлайн. Покупательская активность 2020 г. по сравнению с 2019 г. снизилась на 14 %.