Проблемы развития самозанятости в современных условиях

Конференция: XXXIX Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Секция: Экономика труда

XXXIX Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Проблемы развития самозанятости в современных условиях

PROBLEMS AND DEVELOPMENT PATHS OF SELF-EMPLOYED IN THE RUSSIAN LABOR MARKET

Farida Mirzabalaeva

Ph.D. in Economics, associate Professor of the TPP Chair “Human capital development” at FSBI HI Plekhanov Russian University of Economics, Russia, Moscow

Elisaveta Zarubina

Student in Russian University of Economics named after G.V. Plekhanov, Russia, Moscow

Аннотация. В современных условиях все большую актуальность приобретают вопросы исследования особенностей развития самозанятости населения: структура занятости, условия легализации данного вида занятости, повышения социальной защищенности данной категории занятых и т.д.

Abstract. In modern conditions, questions of studying the characteristics of the development of self-employment of the population become more urgent: the structure of employment, the conditions for the legalization of this type of employment and the increase in social security of this category of employees etc.

Ключевые слова: индивидуальные предприниматели; самозанятые; рынок труда; проблемы развития.

Keywords: individual entrepreneurs; self-employed; labor market; development problems.

Самозанятость – это форма экономической активности, когда индивид обеспечивает свое существование за счет самостоятельного поиска источника доходов и занимается любой экономической деятельностью, которая не противоречит принятым в государстве нормативно-законодательным документам [4]. Самозанятость следует отличать от индивидуальной трудовой деятельности. В первом случае занятый работает сам на себя, а во втором – может привлекать наемную рабочую силу. У этих категорий есть два важных сходства: они работают сами на себя, а также налоговая инспекция знает про их деятельность, однако отличий у них гораздо больше.

Самозанятые – те, кто работают на себя, оказывают услуги или продают товары, сделанные своими руками. К таким видам деятельности относятся: оказание косметических услуг на дому; фото- и видеосъемка на заказ; реализация продукции собственного производства; проведение мероприятий и праздников; юридические консультации и ведение бухгалтерии; удаленная работа через электронные ресурсы; сдача квартиры в аренду посуточно или на долгий срок; услуги по перевозке пассажиров и грузов; строительные работы и ремонт помещений. Однако есть и исключения: нельзя заниматься перепродажей товаров, у самозанятых не может быть наемных работников, а также их максимальный доход не должен превышать 2,4 млн в месяц (т.е. 200000 рублей в месяц) [1].

Рисунок 1. Самые распространенные отрасли самозанятых на 2019 год, %

Источник: Составлено автором на основе статистических данные Федеральной налоговой службы.

Согласно неофициальным данным наиболее распространенным занятием среди самозанятых является перевозка пассажиров [12]. Даже несмотря на распространение сервисов по перевозке пассажиров, данная область все равно остается самой популярной.

Эксперимент по внедрению новой формы уплаты налога на профессиональный доход можно назвать удачным, так как в 2018 деятельность самозанятых распространялась только на Москву, Московскую и Калужскую области, а также на Республику Татарстан. Однако с 2019 года такой налоговый режим позволяет самозанятым гражданам в 23 регионах с 1 января 2020 года легализовать свои доходы: стать плательщиком на профессиональный доход [1]. Так, количество самозанятых в Татарстане составило более 46 тысяч, из которых 12 тысяч в Казани, а самые распространенные области – перевозка пассажиров и сдача жилья в аренду [10].

Так же с 2019 самозанятыми года вправе стать не только граждане Российской Федерации, но и некоторые иностранные граждане: Беларуси, Армении, Казахстана и Киргизии [4]. В случае с налогообложением в 2020 налог на профессиональный доход, который платят самозанятые, равен 4 или 6%. В зависимости от того, откуда исходят поступления, определяется ставка: если деньги перечислило физическое лицо, то размер равен 4% от суммы, а если – юридическое или ИП, то налог составляет 6%.

Индивидуальный предприниматель – это физическое лицо, которое зарегистрировано в установленном законом порядке и которое осуществляет предпринимательскую деятельность без образования юридического лица. ИП может заниматься любыми видами деятельности, кроме запрещенных в Российской Федерации.

Здесь нет четкой процентной ставки: ИП нужно платить 32488 рублей в год в качестве страхового взноса на формирование пенсии и 8426 рублей – фиксированный взнос на ОМС (обязательное медицинское страхование) и сам налог с оборота. Его величина зависит от выбранной системы налогообложения. Так, например, если ИП выбирает УСН (упрощенная система налогообложения), при которой налог составляет 6% от всего оборота, то, допустим, при обороте 200000 рублей в месяц (2400000 рублей в год) за год сумма налога составит 144000 рублей. Особенностью так же является то, что если сумма оборота составляет 300000 рублей в год и выше, то заплатить необходимо на 1% больше, если вы не работаете на ОСН (общая система налогообложения) или УСН. В отличие от самозанятых у ИП лимит зависит от системы налогообложение. Например, при УСН – 15- млн рублей в год, на патентной – 60 млн рублей [9].

Одной положительных сторон самозанятости является то, что зарегистрироваться в качестве налогоплательщика достаточно просто. Согласно п. 2 ст. 3 ФЗ № 422, чтобы зарегистрироваться нужно подать заявление, копию паспорта и фотографию. При этом с помощью приложения «Мой налог» можно оформить продецуру без выхода из дома [9].

Согласно количеству скачавших приложение, число самозанятых переваливает за 500 тысяч пользователей. В сентябре 2019 года общая численность самозанятых составила 131 тысяч человек, а по состоянию на февраль 2020 года всего в России насчитали 465 тысяч самозанятых, из которых в Москве – 192 тысяч человек.

Индивидуальный же предприниматель должен заполнить специальное заявление только там, где прописан, (там же он и будет прикреплен) и предоставить в налоговую инспекцию список документов (в электронном виде – бесплатно, в бумажном – 800 рублей) [2].

Следующей отличительной чертой является то, что предприниматель не может заниматься некоторыми видами бизнеса и производить следующие виды товаров: алкогольные напитки, авиацию и венную технику, ведение банковской и страховой деятельности и т.д. Однако если предпринимать пользуется специальным режимом (УСН, ПСН, ЕНВД, ЕСХН), то возможно появление некоторых ограничений на ведение бизнеса.

Однако самозанятым не нужно сдавать отчетность, а индивидуальные предприниматели не сдают отчетность только если они используют ПСН. Другие же должны сдавать налоговые декларации, отчеты о выплатах персоналу и иногда отчетность по статистике. У остальных предпринимателей есть обязанности сдавать следующие документы: декларации по налогам, платящимся на соответствующем налоговом режиме; при появлении наемных сотрудников — отчитываться по выплатам персоналу; в ряде случаев — статистическую отчетность. Так же и с налоговым учетом: у самозанятых он ведется в приложении, а индивидуальные предприниматели ведут как налоговый, так и кадровый.

Рисунок 2. Численность индивидуальных предпринимателей в Российской Федерации в период с 2008 по 2018 гг, человек

Источник: составлено автором на основе данных Федеральной службы государственной статистики.

Как видно на графике, резкий упадок большого количества индивидуальных предпринимателей произошел в 2011 году (рис 1). С 2011 же года цифра понемногу увеличивалась. Стоит отметить, что большая часть ИП занята в следующих отраслях: оптовая и розничная торговля (51% или 3048,6 тыс.чел.), транспорт и связь (9% или 535,3 тыс.чел.), в операциях с недвижимым имуществом (8,3% или 495 тыс.чел.) и в обрабатывающих производствах (7,1% или 423,7 тыс. чел). Так, самой популярной областью занятий среди ИП является оптовая или розничная торговля [7].

С 2020 года компания может нанимать самозанятых для выполнения той или иной деятельности, не запрещенной законом. Особенностями является то, что нельзя: оплачивать процесс, а не конечный результат работы; присваивать самозанятому должность или закреплять за ним трудовую функцию; обеспечивать условия труда, которые компания предоставляет для своих сотрудников; выдавать соцпакет, а также принуждать выполнять требования трудового распорядка компании [11].

И несмотря на выгодные стороны перехода на специальный налоговый режим для самозанятых, численность людей, занятых в этой категории по-прежнему не увеличивается.

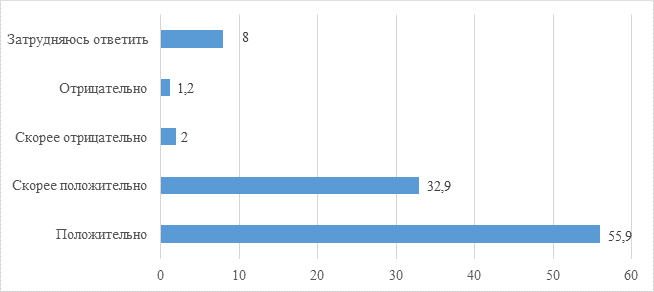

Рисунок 3. Отношение населения к самозанятым, в% от общего количества опрошенных

Источник: Составлено автором на основе социального опроса НиЦ социально-политического мониторинга ИОН РАНХиГС.

Согласно рисунку 2, большая часть опрошенных относится положительно к самозанятым. Это говорит о имеющихся предпосылках к изменению ситуации на российском рынке труда в ближайшее время.

Следующими причинами могут стать риски потери собственности (в финансовой или материальной собственности) и риски привлечения к ответственности за правонарушения. Хоть в настоящий момент государство старается помочь увеличить категорию самозанятых, упрощая регистрацию и уменьшение ограничительных мер, все равно остаются риски, связанные с действиями со стороны правительства РФ. Из-за этого официально зарегистрированная часть самозанятых составляет малую часть на рынке труда.

В 2017 году доля самозанятых составляла 18% от общей численности занятого населения (11% - заняты по основной работе , 7% - по дополнительной), а в 2019 – 22% (10% - по основной и 12% - по дополнительной работе) [6]. Это говорит о том, что происходит рост категории самозанятых, но только в качестве «дополнительной» работы, что означает боязнь подвергнуться каким-либо рискам, исходящим с политической и экономической точек зрения.

Одним из таких рисков «выхода из тени» и оппортунистического поведения является риск высоких издержек администрирования и риск регулирования деятельности самозанятых. В данный момент налог составляет 6%, однако налог на профессиональный доход зависит полностью от решения правительства. Этот налог представляет собой новый специальный налоговый режим для самозанятых граждан.

Также можно выделить возможное сворачивания бизнеса мер со стороны правительства, а также риск увеличения нагрузки на бюджет за счет роста социальных обязательств государства.

В зарубежных странах среднее значения количества самозанятых составляет 27-31% от общего количества работающих. При этом самозанятость в качестве основном работы в процентном соотношении от общего количества занятых составляет 10-15% (рис 2). Так зарубежные страны имеют статистику по самозанятым намного лучше, учитывая, что это данные за 2016 год [6].

Таблица 1.

Численность самозанятых в зарубежных странах, %

|

Страны |

Основная работа |

Дополнительная работа |

Общее количество % от работающего населения |

|

США |

13 |

14 |

27 |

|

Франция |

12 |

18 |

30 |

|

Великобритания |

11 |

14 |

26 |

|

Германия |

10 |

15 |

25 |

|

Швеция |

13 |

15 |

28 |

|

Испания |

15 |

16 |

31 |

Источник: Составлено автором на основе данных исследования McKinsey Global Institute – 2016 г.

Так, наиболее популярными причинами входа в категорию самозанятых являются: отсутствие привлекательной работы по найму, гибкий график работы, зависимость от доходов только со стороны самозанятого, отсутствие бюрократии и прочих процедур, возможность самостоятельно выбрать направление работы, а также возможность раскрыть свой потенциал в том направление, в котором хочется работнику. Именно поэтому область самозанятых – обширна и привлекательна для многих занятых и ее необходимо увеличивать, однако новизна категории пугает людей.

Таким образом, для поднятия уверенности и увеличения роста количества самозанятых можно выделить следующие пути.

1) Закрепить юридически, кто такие самозанятые, требования для заключения договоров, подачи рекламы, а также представления собственных интересов в различных ситуациях. Так как категория самозанятых до сих прописана достаточно расплывчато, это поможет разрешить проблему с боязнью вступления в ряды плательщиков профессионального налога.

2) Создание гибкой системы доходности или разрешение на получение патента в других регионах с целью повышения конкуренции.

3) Увеличить области работы, в которых могут принимать участие самозанятых.

4) Ввести право на неведение бухгалтерского и налогового учетов, чтобы ими занимались лишь специализированные органы. Это позволит еще больше упростить работу в категории самозанятых.

Таким образом на современном рынке труда образовалась новая категория – самозанятые, которая еще недостаточно на нем закрепились. Причиной тому являются неграмотность населения, риски со стороны государства и боязнь нового. Однако рынок развивается с каждым днем все больше, так же и категория самозанятых медленно увеличивается из-за привлекательных сторон, как: ведение самостоятельной деятельности, отсутствие бюрократических аспектов, выбор направления работы по собственному желанию. Еще пару лет назад государство начало эксперимент по выделению новой категории плательщиков налога на профессиональный доход в нескольких регионах, а уже сейчас – закон юридически распространен по всей России. Так, государство предпринимает необходимые меры по увеличению количества самозанятых, однако в данной ситуации перед Россией стоит большая работа по регулированию рынка данной категории.