АНАЛИЗ ОТРАСЛИ РОЗНИЧНОЙ ТОРГОВЛИ ЛЕГКОВЫМИ АВТОМОБИЛЯМИ И СЕРВИСНОГО ОБСЛУЖИВАНИЯ В РФ

Конференция: LXXII Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Секция: Экономика предпринимательства

LXXII Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

АНАЛИЗ ОТРАСЛИ РОЗНИЧНОЙ ТОРГОВЛИ ЛЕГКОВЫМИ АВТОМОБИЛЯМИ И СЕРВИСНОГО ОБСЛУЖИВАНИЯ В РФ

ANALYSIS OF THE RETAIL INDUSTRY OF PASSENGER CARS AND SERVICE IN THE RUSSIAN FEDERATION

Dina Rakhmatullina

Master's degree student, State University of Management, Russia, Moscow

Аннотация. В работе рассмотрены особенности состояния рынка розничной торговли легковых автомобилей и комплектующих в РФ.

Детально описан рейтинг ведущих дилерских центров по двум основным показателям – количеству проданных новых автомобилей и суммарной выручке за период. В статье рассматривается структура продаж новых автомобилей по брендам и анализируется их поведение на рынке РФ в период нелегких экономических условий. Как итог, был произведен анализ рынка с помощью PEST-анализа, который помогает определить основные факторы, влияющие на описываемою отрасль.

Цель работы описать текущее состояние рынка розничной торговли легковых автомобилей и комплектующих в РФ.

Метод. В данной работе применены теоретические и практические методы исследования такие как анализ, синтез, дедукция, обобщение.

Результат. Выявлена тенденция замены уходящих европейских брендов автомобилей на более перспективные в настоящее время автомобили брендов из Китая.

Выводы. На данный момент рынок розничной торговли легковых автомобилей и комплектующих в РФ полностью перестраивается.

Изменяются как цепочки поставок, так и сами поставщики. Автодилерам необходимо быстро среагировать на текущие тенденции рынка.

Abstract. The paper considers the peculiarities of the state of the retail market for cars and components in the Russian Federation. The rating of leading dealerships for two main indicators - the number of new cars sold and total revenue for the period - is described in detail. The article examines the structure of sales of new cars by brands and analyzes their behavior in the Russian market during a period of difficult economic conditions. As a result, the market was analyzed using PEST analysis, which helps to determine the main factors affecting the described industry.

The purpose of work is to describe the current state of the retail market for passenger cars and components in the Russian Federation.

Methods. In this work, theoretical and practical research methods such as analysis, synthesis, deduction, generalization are applied.

Results. The trend of replacing outgoing European car brands with more promising cars of brands from China has been revealed.

Conclusion. At the moment, the retail market for passenger cars and components in the Russian Federation is being completely rebuilt. Supply chains and suppliers themselves are changing. Car dealers need to quickly react to current market trends.

Ключевые слова: рынок торговли автомобилями; автодилеры; комплектующие автомобилей; факторы рынка.

Keywords: car trading market; car dealers; car components; market factors.

Рынок розничной торговли легковыми автомобилями и сервисного обслуживания – это совокупность экономических отношений, в основе которых происходит взаимодействие субъектов рынка, нацеленное на обмен готовых автомобилей на денежные средства или их эквиваленты.

Товаром данного рынка является готовый автомобиль, т. е., механическое транспортное средство, имеющее более двух колес, способное к передвижению без внесения дополнительных изменений в его конструкцию. Эта отрасль включает в себя продажу новых и автомобилей с пробегом, а также услуги по финансированию, страхованию, обслуживанию и ремонту автомобилей и является одной из крупнейших в России, чьи объемы составляют более 3,5 трлн. рублей в России [1].

Продажа новых автомобилей и автомобилей с пробегом являются двумя отдельными и самостоятельными отраслями рынка продаж легкового автотранспорта. Последний и вовсе превышает в объемах емкость рынка новых ТС, она превышает его более чем в три раза, а ценовые условия и ассортимент и вовсе не зависят от самих производителей автомобилей. Меньшая зависимость от рыночной конъюнктуры, значительный потенциал продаж и отсутствие рисков дефицита способствуют его устойчивому положению на рынке, что можно увидеть на рис. 1.

Рисунок 1. Динамика продаж новых автомобилей и автомобилей с пробегом в РФ, 2019–2022 гг., шт.

По сведениям «Автостат Инфо», в 2021 был увеличен спрос на автомобили с пробегом на 42%, далее произошло незначительное падение на 18% в 2022 году [2]. При этом стоит отметить, что уровни продаж новых автомобилей упали в 2021 году и 2022 году на 3% и на 58% соответственно. Итого, на 1 проданный новый автомобиль приходилось 4 автомобиля с пробегом.

Это продолжает тенденцию, сохраняющуюся на российском рынке на протяжении последних семи лет.

Объем рынка автомобилей с пробегом в России превысила объем рынка новых автомобилей более чем в три раза, а ценовые условия и ассортимент не зависят от производителей автомобилей.

Стоит так же отметить, что и сам сектор продаж новых автомобилей претерпел изменения.

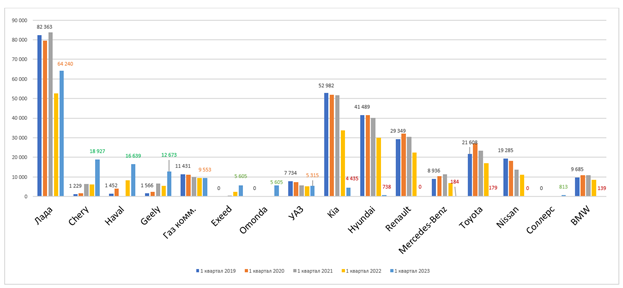

Начиная с «пандемийного» 2020 года появляется дефицит новых автомобилей, вследствие этого высокий спрос, что и привело к росту цен на транспортные средства. Структура продаж новых автомобилей по брендам в динамике на 1-е кварталы 2019–2023 года изображена на рис. 2.

Рисунок 2. Структура продаж новых автомобилей по брендам в динамике, I кварталы 2019–2023 гг. ,шт.

Проанализировав структуру продаж новых автомобилей по брендам в динамике, можно заметить, что на рынке устойчиво держатся отечественные производители Лада и УАЗ, а уходящие европейские бренды заменяются перспективными китайскими производителями.

Например, бренды Omonda и Соллерс вошли в российский рынок уже в 1 квартале 2023 года и наращивают объем продаж новых автомобилей. В таблице 1 можно увидеть процентное изменение продаж новых автомобилей в 2023 году по отношению к 2019 году.

Стоит отметить, что базовым годом для анализа рынка выбран именно 2019 год, поскольку на него не было оказано нетипичных внешних условий, как пандемия коронавируса или усиление санкций, которые появлялись в 2020–2022 годах.

Таблица 1.

Изменение продаж новых автомобилей в 2023 году по отношению к 2019 году, %

|

Бренд |

% изменения от 2019 г. |

|

Лада |

-22% |

|

Chery |

1440% |

|

Haval |

1046% |

|

Geely |

709% |

|

Газ комм. |

-16% |

|

Exeed |

- |

|

Omonda |

- |

|

УАЗ |

-31% |

|

Kia |

-92% |

|

Hyundai |

-98% |

|

Renault |

- |

|

Mercedes-Benz |

-98% |

|

Toyota |

-99% |

|

Nissan |

- |

|

Соллерс |

- |

|

BMW |

-99% |

Поскольку полные данные за 2023 год еще не доступны, сложно оценить, насколько упали продажи новых автомобилей со второго квартала года, однако некоторые бренды уже объявили о приостановке деятельности в России, например немецкий производитель премиум-авто Mercedes-Benz [3], баварская компания BMW так же прекратила поставки в страну и закрыла свой завод в Калининграде [4]. Именно на машины этих компаний, как и было написано ранее, снизились продажи в России уже в 2022 году.

Геополитическая напряженность привела к большому осложнению ситуации на российском и в целом на зарубежных рынках. Средневзвешенное изменение цен уже в марте 2023 года составляло 50% относительно января этого же года [5].

По прогнозам АЕБ такая ситуация может привести к уходу ряда крупных иностранных инвесторов и банкротству большого числа предпринимательств, преимущественно в регионах России [1]. Другие же будут максимально сокращать расходы.

Предполагается, что будет наблюдаться сокращение объемов продаж новых автомобилей на около 60% в связи с ограничениями их доступности и невозможности использования ранее выстроенных цепочек поставок и логистики [6]. Такая же ситуация может сохраниться и в 2023 году.

Значимую роль на отрасли занимает именно продажа автомобилей, который осуществляется, как правило, дилерскими компаниями. Дилерские компании оказывают посреднические услуги по реализации автомобилей, что существенно влияет на уровень рынка автомобилей.

Наряду с дилерскими компаниями продажей автомобилей занимаются дилерские центры. Если дилерская компания – это самостоятельное юридическое лицо, то дилерский центр может быть структурным подразделением завода по производству автомобилей или самостоятельной организацией.

И если дилерская организация, как правило, оказывает только услуги по продаже автомобилей, то дилерские центры, кроме функции продавца, осуществляют ремонт и модификацию автомобилей. Дилерский центр может принадлежать как автомобильной компании, так и иметь мультибренд. Мультибрендовыми дилерами считаются те дилерские центры, в ассортименте которых имеются автомобили от разных брендов.

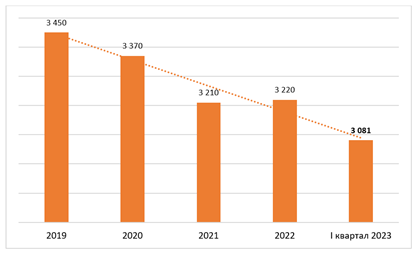

Количество дилерских компаний в России имеет устойчивый тренд на сокращение из года в год, что видно на рис. 3.

Рисунок 3. Динамика количества автодилеров в РФ, 2019- I квартал 2023 гг., шт.

Отрасль розничной торговли легковыми автомобилями характеризуется высокой конкуренцией и большим количеством продавцов, предлагающих различные марки, модели, комплектации и цены на автомобили.

Дилеры и продавцы стараются привлечь покупателей за счет различных маркетинговых стратегий, таких как скидки, бонусы, программы лояльности и т. д.

Далее представлен топ - 15 крупнейших российских автодилеров в 2022 году [7] по двум критериям:

- По количеству проданных новых автомобилей и авто с пробегом на рис. 4.

Рисунок 4. Топ-15 крупнейших российских автодилеров по продажам новых а/м в 2022 году, шт.

- По суммарной выручке за год на рис. 5.

Рисунок 5. Топ-15 крупнейших российских автодилеров по сумманой выручке в 2022 году, млрд руб.

В рейтинг крупнейших российских автодилеров по продажам автомобилей с пробегом входят так же: РОЛЬФ, Ключавто и Автомир, так как они достаточное долгое время являются ключевыми игроками на рынке, имеют статус надежных и вызывающих доверие потребителей.

Так же они предоставляют собственные гарантии на автомобили с пробегом.

По объему услуг сервиса в тыс. нормо-часов лидрует Рольф (4 319) по отчетам своего же ГД за 2021 год, далее следует Ключавто (2 970), Автомир (2793).

По выручке от услуг сервиса первые две позиции остаются прежними по 45,51 млрд. руб и 18,24 млрд. руб соответственно.

На третьем месте по этому же показателю находится ТрансТехСервис со значением 14,75 млрд. руб.

Те же компании занимают аналогичные места по выручке от финансовых и страховых услуг в 2021 году со значениями 17,3 млрд.руб., 9,06 млрд.руб. и 3,68 млрд.руб. соответственно [5].

Чтобы грамотно завершить анализ рынка розничной торговли легковыми автомобилями и сервисного обслуживания, следует проанализировать его методом PEST-анализа для выявления факторов, влияющих исследуемый рынок. Результаты представлены ниже на рис. 6.

Рисунок 4. Результаты PEST-анализа отрасли розничной торговли легковыми автомобилями и сервисного обслуживания

Одним из ключевых направлений работы дилерских центров России 2023 году являются установление стабильных отношений с производителями и дистрибьютерами азиатского рынка.

Необходимо заместить дефицитные бренды аналогичными по стоимости и надежности марками. То же касается и запчастей на автомобили и мотоциклы.

Кроме стран Евразийского экономического союза в данный момент уже разрабатываются новые варианты цепочек поставок из Китая, Турции Южной Кореи, Индии, Ирана, а также Казахстана [8].

Также в период индустрии 2.0 ключевые игроки рынка должны использовать современные технологии, онлайн-платформы, метрики, для выявления изменений в потребительских предпочтениях (например, повышение спроса на электромобили), совершенствования своих бизнес-процессов и осуществления качественных продаж транспортных средств.